Chỉ trong vòng vài ngày sau sự sụp đổ của Silicon Valley Bank và Signature Bank, một gã khổng lồ khác trong lĩnh vực tài chính doanh nghiệp đã phải cầu viện đến cái được mệnh danh là một cuộc tiếp quản kiểu “đám cưới chạy bầu” để thoát khỏi bờ vực phá sản. Credit Suisse vướng nhiều bê bối từ lâu cuối cùng đã phải ngậm đắng nuốt cay, khi UBS buộc phải tiếp quản cái ngân hàng kinh doanh èo uột này và tài sản đầu tư trị giá 5 nghìn tỷ đô la của nó. Các nhà phân tích lạc quan đang khẳng định rằng điều này cuối cùng cũng đặt ra câu hỏi về khả năng tồn tại của Credit Suisse, trong khi những đồng nghiệp bi quan hơn của họ đang chỉ ra các dấu hiệu tiềm tàng của "vết dầu loang" giống như trong cuộc Khủng hoảng tài chính 2008 – có thể gây ra thảm họa cho thị trường tài chính vốn đã bất ổn của thế giới. Như vậy, ai đúng và điều này có ý nghĩa gì đối với các nhà giao dịch và nhà đầu tư trong ngắn hạn?

Chi tiết quyết định sự thành bại

Sự sụp đổ của SVB và Signature hoàn toàn không phải chỉ là giọt nước nhỏ trong đại dương bao la – họ hiện lần lượt xếp ở vị trí thứ hai và thứ ba trong các vụ phá sản ngân hàng lớn nhất mọi thời đại của Hoa Kỳ. Tuy nhiên, hoạt động mang tính đầu cơ cao của họ dựa trên giá cổ phiếu cao không bền vững trong giai đoạn 2020-2021 đã khiến họ rơi vào thế cực kỳ bất lợi trong thị trường gấu kéo dài này. Credit Suisse lại hoàn toàn khác. Đây là một tổ chức quốc gia của Thụy Sĩ có bề dày lịch sử từ năm 1856 và phạm vi hoạt động rộng hơn nhiều so với các đối tác Hoa Kỳ. Với các nhà đầu tư lớn bao gồm Ngân hàng Quốc gia Ả-rập Xê-út (Saudi National Bank) và Quỹ Đầu tư Quốc gia Qatar (Qatari Investment Authority), Credit Suisse là một tổ chức lớn trên toàn cầu có ảnh hưởng đối với nhiều loại tài sản và doanh nghiệp. Vì lý do này, sự thất bại của nó sẽ có ảnh hưởng sâu rộng đến thị trường thế giới. Đó rất có thể là lý do tại sao nó không được phép đi theo vết xe đổ của SVB và Signature.

Không phải chuyện ngày một ngày hai

Sự sụp đổ của một ngân hàng có lịch sử 167 năm có thể là một cú sốc, nhưng sự thất bại này đã được thai nghén từ lâu. Trong hai năm qua, giá cổ phiếu của Credit Suisse đã giảm 84%, trong khi chủ sở hữu mới của nó là UBS đã cố gắng củng cố mức tăng 15% so với cùng kỳ. Năm ngoái, Credit Suisse đã báo lỗ hơn 7 tỷ đô la và chỉ một tuần trước sự kiện tiếp quản 3 tỷ đô la cuối cùng, nó được định giá chỉ 8 tỷ đô la. Thật vậy, trong bối cảnh sự hoảng loạn hàng loạt của người gửi tiền khi thấy hàng chục tỷ đô la bị rút ra mỗi ngày, chính phủ Thụy Sĩ đã cung cấp cho ngân hàng khoản vay bắc cầu trị giá 54 tỷ đô la – tất cả số tiền này hiện đã hết veo. Trên thực tế, tình hình nghiêm trọng đến mức Ngân hàng Quốc gia Thụy Sĩ (Swiss National Bank) thậm chí đã đồng ý cung cấp thêm 108 tỷ đô la tài trợ cho UBS để tăng tính thanh khoản của Credit Suisse trong dài hạn. Do hậu quả của toàn bộ sự thất bại này, thậm chí giá cổ phiếu của UBS đã giảm hơn 10% chỉ trong tuần trước.

Sao phải lo lắng?

Có nhiều người sẽ cho rằng đây chỉ là 3 ngân hàng vay nợ quá mức, và hiện phải gánh chịu hậu quả chứ chưa có dấu hiệu vết dầu loang rộng hơn như năm 2008. Và mặc dù điều đó chắc chắn đúng với SVB và Signature, thì Credit Suisse lại là một vấn đề hoàn toàn khác. Các cổ đông của chính nó đã mất hơn 50% khoản đầu tư của họ do việc hoán đổi cổ phần sau khi tiếp quản, trong khi các trái chủ AT1 của ngân hàng không còn gì cả. Rõ ràng là ngân hàng này vẫn còn lâu mới thoát khỏi vũng lầy và với hơn 5 nghìn tỷ đô la trong tài sản được đầu tư, một sự sụp đổ trong tương lai chắc chắn sẽ là thảm họa đối với thị trường toàn cầu. Việc mất tiền vốn của các trái chủ AT1 đã gây ra sự hỗn loạn trên thị trường trái phiếu chuyển đổi châu u, điều này có thể gây thêm rắc rối cho khu vực ngân hàng nói chung. Các nhà phân tích cũng dự đoán nhu cầu chung đối với tài sản rủi ro sẽ giảm xuống cho đến khi niềm tin quay trở lại. Hiện tại không có gì là chắc chắn…và đó cũng là một phần của vấn đề. Nhưng nếu thêm một ngân hàng lớn nữa rơi vào khó khăn, thì có lẽ đã thực sự đến lúc phải hoảng sợ và cần cân nhắc tăng phân bổ vàng.

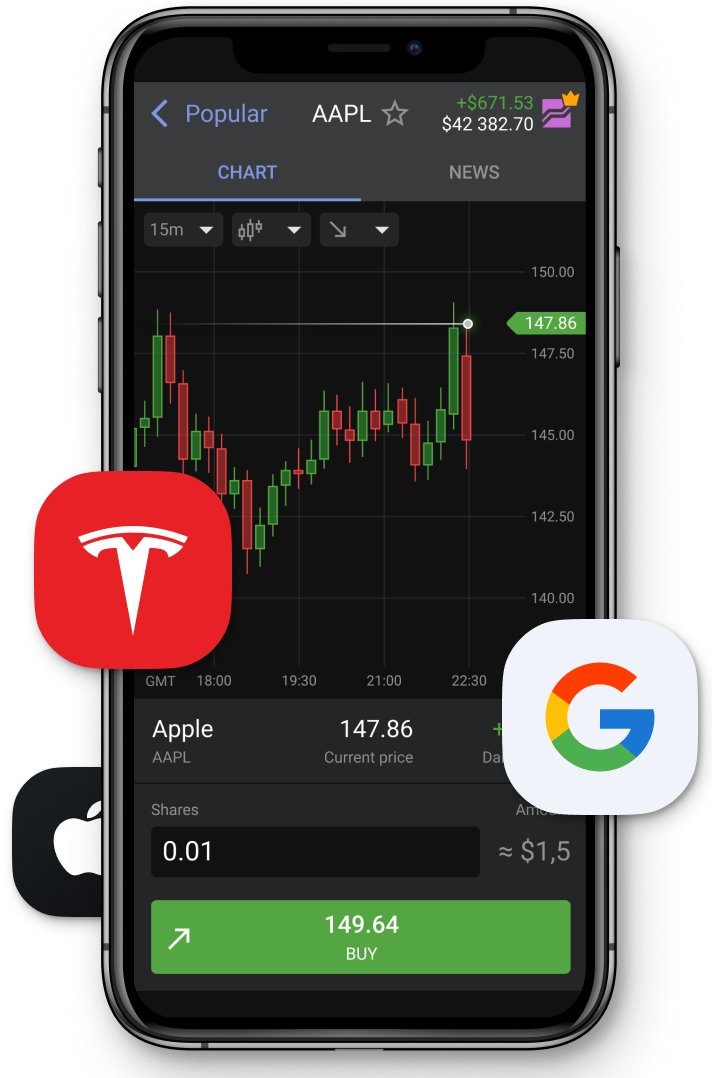

Giao dịch theo xu hướng bất kỳ với Libertex

Là một trong những công ty môi giới CFD hàng đầu châu u, Libertex cung cấp các điều khoản cạnh tranh cho nhiều loại công cụ và tài sản. Ngoài CFD cho các cổ phiếu riêng lẻ như Deutsche Bank, Goldman Sachs, và Citigroup, còn có một loạt các chỉ số cũng như quỹ ETF, chẳng hạn như S&P 500, DAX, và EURO STOXX 50. Chúng tôi cũng cung cấp CFD cho vàng và bạc. Để biết thêm thông tin hoặc tạo tài khoản cá nhân, hãy truy cập https://libertex.org/signup