Sau giai đoạn thị trường giá xuống khá nghiêm trọng vào năm 2021 – 2022, chứng khoán Mỹ đã có một năm 2023 cực kỳ tích cực – dù chúng ta đã chứng kiến một số mức lãi suất cao nhất được áp dụng trong các năm gần đây. Ngay cả khi FED tăng lãi suất hiệu lực từ 0,33% lên hơn 5% trong thời gian chỉ 12 tháng, cổ phiếu vẫn đã có thể khởi đầu và kết thúc năm 2023 ở mức cao. Chỉ số S&P 500, Nasdaq 100 và Dow Jones Institutional Average (Chỉ số trung bình công nghiệp Dow Jones) lần lượt tăng giá hơn 30%, 40% và 10%. Và không chỉ lãi suất cao mới khiến các nhà đầu tư lo sợ. Tình trạng bất ổn địa chính trị và sự bất ổn kinh tế đáng kể trên toàn cầu đã leo thang mạnh mẽ. Tuy nhiên, khẩu vị rủi ro vẫn không giảm và biểu đồ giá tiếp tục tăng cao cho đến năm 2024.

Và giờ đây, khi lạm phát tăng vọt trước đây cuối cùng cũng đang tiến gần hơn đến mức mục tiêu 2% đáng mơ ước, thì FED được cho là đang chuẩn bị công bố cắt giảm lãi suất vào cuối năm nay. Câu hỏi mà nhiều nhà giao dịch và nhà đầu tư đang tự hỏi là: Liệu tín hiệu tích cực truyền thống này đối với cổ phiếu có dẫn tới việc thị trường tiếp tục xu hướng phục hồi hay những thăng-trầm sẽ vẫn tiếp diễn vào năm 2024? Trong bài viết này, chúng ta sẽ khám phá những yếu tố có ảnh hưởng lớn trên thị trường chứng khoán trong năm nay nhằm giải mã các xu hướng tiềm năng của thị trường trong những tháng tới và làm sáng tỏ một số hành vi thị trường độc đáo được quan sát gần đây.

Chuẩn giá rồi đấy!

Có một lý thuyết nổi tiếng hay được nhắc đến rằng diễn biến của thị trường chứng khoán thường bỏ xa trước khi chúng ta nhận định được các điều kiện thực tế mà thường giải thích cho hành vi của thị trường, với việc giá cả đều đã phản ánh phần lớn tác động của mọi yếu tố mà trong tương lai mới xác định được. Mặc dù nghe có vẻ sáo rỗng, nhưng trong trường hợp này, sự gia tăng dường như không cân xứng của các chỉ số cổ phiếu chính cùng với lãi suất cao (và thậm chí vẫn đang tăng) có thể được giải thích bằng hiện tượng này.

Trong khi lãi suất thực sự ở mức trên 5% khi cổ phiếu bắt đầu xu hướng tăng vào tháng 1/2023, tốc độ tăng lãi suất hằng tháng của FED đã giảm từ 0,75% xuống chỉ còn 0,25%. Ngoài ra, lạm phát đã giảm hơn 3% trong sáu tháng trước đó, trong khi Powell đã cảnh báo rằng cơ quan quản lý của Hoa Kỳ sẽ sẵn sàng chuyển sang chính sách ôn hòa hơn nếu xu hướng tích cực này tiếp diễn. Như một lời tiên tri tự ứng nghiệm, lạm phát đã tiếp tục giảm xuống 3% trong sáu tháng sau đó mà không có bất kỳ đợt tăng lãi suất đáng kể nào từ FED.

Đánh giá từ mức tăng cổ phiếu liên tục kể từ đó, có vẻ như hiện tại một số lần cắt giảm lãi suất nhỏ có thể đã được phản ánh trong giá cả, nhưng nếu FOMC quyết định cắt giảm xuống mức trước đại dịch, chúng ta có thể thấy cổ phiếu thậm chí còn có những chuyển động tăng giá mạnh hơn nữa trong các tháng tới. Ngược lại, trường hợp FED không thể đưa lãi suất xuống dưới 5%, đà tăng giá của cổ phiếu có thể sẽ chững lại vào cuối năm nay.

Không còn con đường nào khác

Một yếu tố chính mà nhiều người không xem xét đến đó đơn giản là các nhà đầu tư hiện nay không có nhiều lựa chọn để thay thế cho cổ phiếu và chỉ số. Việc tình hình và bối cảnh thị trường có thường đưa đến rủi ro hay không nhìn chung là không quan trọng. Họ có thu nhập dự phòng khiêm tốn để đầu tư và cổ phiếu mang lại cho họ sự cân bằng tốt nhất giữa rủi ro và lợi nhuận. Tiền mã hóa thì quá biến động, tài sản có thu nhập cố định thì đang mang lại lợi nhuận dưới mức lạm phát và bất động sản thì lại không hợp túi tiền. Một điểm quan trọng khác cần lưu ý là lãi suất tiết kiệm tuy có thể đã tăng lên nhưng vẫn hầu như không theo kịp lạm phát.

Mặc dù trái phiếu kho bạc ngắn hạn mang lại lợi suất cao hơn đáng kể so với những năm gần đây, nhưng đối với nhiều nhà đầu tư, lợi nhuận chỉ cao hơn lạm phát 1% là không đủ, đặc biệt khi xem xét số vốn khiêm tốn hơn mà họ có. Trong bối cảnh như vậy, có rất ít phương tiện có thể cạnh tranh với cổ phiếu — chỉ số và ETF thậm chí còn hơn thế nữa — khi nói đến lợi nhuận tiềm năng so với rủi ro về vốn. Chẳng hạn, nếu chúng ta chọn S&P 500 và xem xét nó trong 5 năm qua (2018 — 2023), chúng ta thấy rằng giá nó đã tăng trưởng trở lại hơn 70%, bất chấp sự sụp đổ do COVID và thị trường giá xuống năm 2022. Tất nhiên, những người đầu tư mọi thứ vào thời kỳ đỉnh cao vào năm 2021 cũng sẽ không đạt được kết quả gì, nhưng ít nhất họ sẽ không mất gì so với mức hiện tại. Điều này chỉ nhấn mạnh thêm tầm quan trọng của việc bình quân hóa chi phí bằng đô la, một chiến lược có khả năng mang lại cho các nhà đầu tư cơ hội thành công cao nhất theo thời gian.

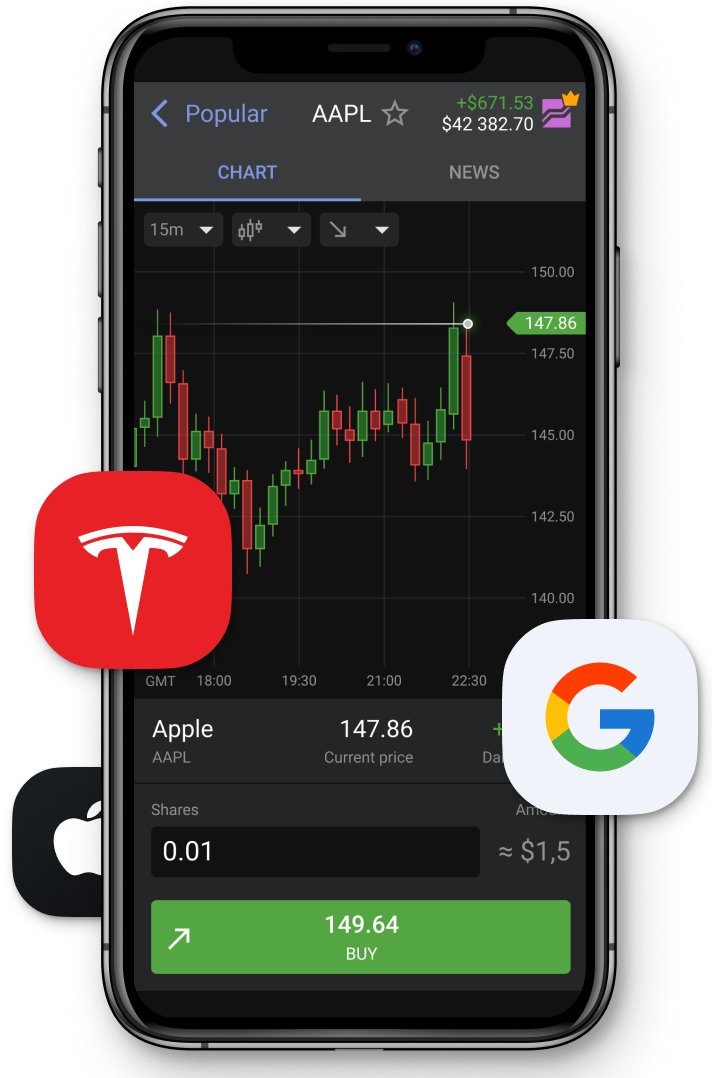

Giao dịch CFD trên cổ phiếu, chỉ số và nhiều tài sản cơ bản khác với Libertex

Libertex là nhà môi giới CFD được quản lý có chuyên môn về nhiều loại tài sản và hoạt động trên nhiều thị trường. Với Libertex, bạn có thể giao dịch CFD trên tất cả các loại chứng khoán, bao gồm cổ phiếu, chỉ số và ETF, cho đến kim loại, năng lượng và thậm chí cả tiền mã hóa. Giao dịch CFD trên S&P 500, Nasdaq 100 hoặc Dow Jones Institutional Average trực tiếp trong ứng dụng từng đoạt nhiều giải thưởng của Libertex. Để biết thêm thông tin hoặc tạo tài khoản cá nhân, hãy truy cập www.libertex.org ngay hôm nay!