Los últimos dos años han sido difíciles para Europa y es que, más allá de la incertidumbre geopolítica y la inseguridad en torno a la demanda de recursos energéticos que han asolado al Viejo Continente, la tasa de inflación se ha situado en niveles hasta tal punto por encima del objetivo definido que en ocasiones amenazaba con entrar en el territorio de la hiperinflación. Cualquier persona en la Eurozona recordará sin atisbo de duda cuán devastador fue el cuarto trimestre de 2022, cuando la presión sobre los precios promedio superó el 10 % y alcanzó máximos históricos de 11,5 % en octubre. Pero ahora parece que la tormenta ha amainado en Europa, a pesar de que no se vislumbra aún el fin de los demás problemas que asolan al continente.

Para julio, la inflación había caído hasta el 6,1 % en la Unión Europea, mientras que la cifra correspondiente a la Zona Euro se situaba en 5,5 %, nivel que, aun cuando es significativamente mayor al nivel objetivo habitual próximo al 2 %, no deja de ser una mejora considerable con respecto a cifras de dos dígitos. Es además un signo de que la agresiva política monetaria adoptada por el Banco Central Europeo está teniendo los efectos deseados, y es posible que se evite un nuevo incremento de las tasas de interés en septiembre. Como contexto, valga mencionar que el Reino Unido, golpeado por los efectos del Brexit, está ahora sumido en una lucha contra la inflación, actualmente del 6,8 %, y probablemente se mantenga expectante ante un posible nuevo aumento de las tasas por parte del BoE de al menos 25 puntos base en otoño. Por supuesto, el interés de traders e inversionistas se centra principalmente en cómo esto afectará a sus inversiones. por lo que en nuestro artículo trataremos del impacto que esta nueva tendencia podría tener sobre una amplia variedad de activos; incluyendo acciones, materia primas y divisas.

Un negocio justo

Después de alcanzar alturas desorbitadas en el periodo 2020-2021, la vuelta a la realidad de las acciones en 2022 fue sumamente dura. A esto le siguió un periodo aparentemente interminable de estancamiento para numerosos tickers bursátiles, y algunas de las empresas en mayor grado afectadas fueron precisamente las grandes ganadoras durante la pandemia. El tan apreciado entre los inversionistas meme GameStop, por ejemplo, se ha revalorizado en más del 1 % tras los mínimos alcanzados en enero de este año, y algo similar ocurre con DocuSign, Salesforce y PayPal. De hecho, únicamente empresas establecidas y extremadamente competitivas como Tesla y Palantir han logrado registrar el más mínimo avance en 2023.

Puede resultar asombroso que las acciones de estos dos gigantes tecnológicos se hayan revalorizado un 115 % hasta 233,19 y 14,67, respectivamente, pero lo cierto es que estas cotizaciones se hallan no obstante un 50 % por debajo de sus máximos absolutos, lo que deja un gran margen de crecimiento. La situación en China es también parecida, donde empresas como Tencent, Alibaba y Baidu languidecen en mínimos de varios años deseosas de que inversionistas potenciales fichen por ellas. Por su parte, el índice EuroStoxx 600 opera solo un 13 % por encima de la cotización que ostentaba hace más de dos décadas en 2000. El actual precio de los valores en todo el mundo ofrece una excelente oportunidad de inversión y, a medida que la inflación disminuya, el interes por activos de riesgo como las acciones no hará sino aumentar, lo que podría llevar a un nuevo ciclo alcista en 2024.

Oro, plata y mucho más

Cualquier inversionista de la vieja escuela nos diría que los activos que interesan en tiempos de elevada inflación son los físicos. Hay quien prefiere el oro y la plata, otros los metales industriales como el cobre o el platino, mientras que otros inversionistas siguen optando por un producto de uso diario como el petróleo. Sin embargo, las estrategias de toda la vida no siempre funcionan en un mundo en constante evolución como el de hoy, y es que el metal dorado lleva relativamente estancadado desde el final de la pandemia, hasta el punto de que actualmente se cotiza únicamente un 35 % por encima de sus niveles previos al COVID. Después de coquetear con su máximo histórico de USD 2.014 por onza Troy en abril de este año, el oro se ha devaluado cerca del 5 % hasta los USD 1.914 en el momento en que redactamos este artículo (23/08/23), y parece que el afamado superciclo de las materias primas queda por el momento totalmente descartado.

Lo mismo ocurre con la plata, que actualmente ronda los USD 23 por onza con respecto a la cotización de USD 26 registrada a finales del segundo trimestre del año. Los precios de futuros del cobre han cedido también cerca del 10 % durante el mismo periodo, tendencia que parece ser común tanto entre metales industriales como reservas de valor. A pesar de la incercitumbre común a todo el planeta, parece que las materias primas no han logrado ser el refugio que muchos habrían tradicionalmente esperado y, si tenemos en cuenta la inflación, estas pérdidas del 10 % son en realidad aún más pronunciadas. La verdadera razón detrás de este fenómeno es la solidez del dólar estadounidense, pero aún no toca analizar esta cuestión.

No te olvides de las divisas

En un contexto marcado por una inflación superior a la media, el saber tradicional nos sugeriría que nos mantengamos alejados de las monedas fiat. No obstante, en este caso concreto semejante afirmación sería simplificar demasiado. Todos recordaremos sin duda la paridad histórica alcanzada entre el dólar estadounidense y el euro en noviembre de 2022. Si bien las aguas se han calmado desde entonces, el billete verde sigue disfrutando de una salud mucho mejor de la que tuvo durante la pandemia y, dado que prácticamente la totalidad de activos son denominados en dólares estadounidenses, toda ganancia que estos hayan podido registrar se ha visto minada por el valor de la divisa nacional de EE. UU.

Aun así, las oportunidades actuales no están presentes en pares cotizados contra el USD, sino más bien en los pares cruzados. Como ya mencionamos anteriormente, el Banco Central Europeo parece estar lidiando con la inflación de forma mucho más satisfactoria que el Banco de Inglaterra, hecho que se refleja claramente en el GBP/EUR. Este par ha crecido de 1,15 a 1,17 desde principios de mes, y parece que esta tendencia se mantendrá a menos que el regulador británico adopte medidas realmente concluyentes en otoño con respecto a sus tasas de interés, algo que es más fácil decir que hacer en momentos en los que un país con unos niveles de propiedad de viviendas extremedamente elevados se está viendo golpeado por una crisis en el costo de vida; lo que hace que Reino Unido sea especialmente vulnerable ante nuevos aumentos de las tasas. Los inversionistas más astutos que busquen ganar tiempo antes de pasar a activos con un mayor riesgo, como acciones o criptomonedas, bien podrían beneficiarse de depositar su efectivo en GBP/EUR mientras tanto.

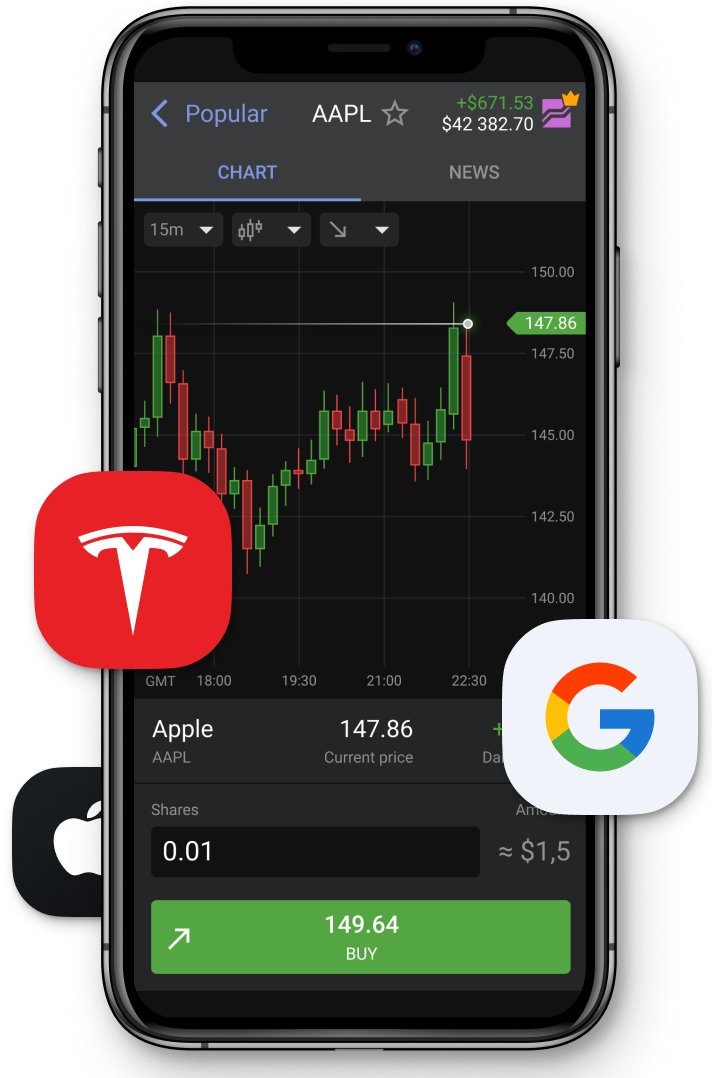

Opéralo todo con Libertex

Libertex es un respetado y reputado bróker con una amplia experiencia actuando como puente entre traders e inversionistas en los mercados mundiales. Recuerda que Libertex te ofrece CFDs sobre una gran variedad de activos, entre los que se incluyen acciones, índices y ETFs de compañías como Tesla, Salesforce, Tencent o el índice EuroStoxx 50; así como materias primas y pares fórex como el XAU/USD o el EUR/GBP. Gracias a nuestro modelo de CFD podrás posicionarte tanto en largo como en corto sobre todos estos activos subyacentes, sin necesidad de ser titular de dicho instrumento. La multigalardonada app de Libertex te permite además mantener la totalidad de tu portafolio de trading en una misma ubicación. Para obtener más información o crear tu propia cuenta, visita https://libertex.org/signup