La semana pasada, discutíamos la inminencia de un desenlace relativo al techo de la deuda estadounidense, debido a que parecía complicado llegar a un acuerdo sobre este tema entre los dos partidos de la Cámara de Representantes de EE. UU. Pero, entonces, la Cámara de Representantes aprobó el 31 de mayo la Ley de Responsabilidad Fiscal de 2023, por una abrumadora mayoría de 314 a 117. El drama no había terminado, no obstante, ya que el Senado aún tenía que ratificarlo a tiempo para evitar la catástrofe. Pues bien, cuando quedaban pocos días para llegar a una fecha límite que haría que la economía más grande del mundo enfrentara una moratoria financiera, el Senado, finalmente, aprobó la legislación para elevar el techo de la deuda, con un resultado bipartidista relativamente convincente, por 63 a 36 votos; y el presidente de EE. UU., Joe Biden, promulgó el proyecto de ley el sábado 3 de junio.

El muy esperado acuerdo suspenderá el techo de la deuda hasta el 1 de enero de 2025 y, según la Oficina de Presupuesto del Congreso de EE. UU., la nueva ley generará más de USD 1,5 billones en ahorros en el transcurso de la próxima década. A pesar de algunos jadeantes últimos intentos de legisladores ultraconservadores para que se adoptaran 11 enmiendas potencialmente devastadoras, todas fueron rechazadas en el Senado; y el proyecto de ley finalmente se aprobó tal como estaba. ¿Qué significa esto para los mercados mundiales? ¿Cómo deberían los traders e inversionistas reaccionar a esta noticia?

¿Hora de reabastecerse?

A pesar de que el efecto sobre los mercados bursátiles, desde que se aprobó la propuesta de ley, ha sido relativamente modesto –con los índices principales de EE. UU., como el Dow Jones IA, S&P 500 y Nasdaq 100 registrando ganancias de entre apenas 1 y 2 % desde que se conoció la noticia–, el impacto del alza del techo de la deuda, en lo que a Wall Street concierne, no puede subestimarse. Esencialmente, las fuerzas impulsoras de los mercados no dudaron ni por un segundo de que la legislación se aprobaría. Después de todo, ya hemos visto que el techo de la deuda se elevó, en promedio, una vez cada año desde 2001. Como resultado, gran parte de la ganancia generada por el incremento del límite de la deuda ya había sido asimilada en el precio de las acciones durante los rallies previos ocurridos este año en el mercado bursátil de EE. UU. Pero pueden estar seguros de que, si no se hubiera alcanzado un acuerdo, los precios de las acciones se habrían hundido con fuerza.

Europa reaccionó en la misma dirección, con el índice Stoxx 600 subiendo 1,5 %; mientras, sectores individuales como el de la minería, y el de petróleo y gas, parecían lograr los mejores rendimientos, registrando ganancias promedio de 3-4 %. Dada la suspensión de largo plazo del techo de deuda permitida por la Ley de Responsabilidad Fiscal de 2023, parece que continuará el ambiente favorable para los mercados de acciones; esto, asumiendo que la Reserva Federal retrocederá antes de fin de año en su política monetaria restrictiva. Como tal, ahora podría ser un buen momento para que los inversionistas de medio y largo plazo aumenten las compras de acciones con descuentos.

Es el petróleo, amigos

Como mencionábamos antes, la energía y las materias primas han reaccionado aún más positivamente a la noticia. Sin embargo, las razones detrás de los saltos más fuertes en la minería, y el petróleo y el gas, son bastante complejas. No está necesariamente garantizado que el Brent, el WTI y el índice Henry Hub respondan de la misma manera. Sin embargo, algo está muy claro: más allá del impulso general que traerá para todos los sectores de la economía de EE. UU. el que el país se haya salvado de una posible moratoria financiera, la promesa de una inflación aún mayor por el lado de la oferta es, por derecho propio, un factor de crecimiento para esta clase de activos. Después de todo, las materias primas energéticas son exactamente eso: materias primas. Si hay plena libertad para aumentar la deuda de EE. UU. —lo que seguramente sucederá luego de la remoción temporal de sus límites—, el valor de los activos duros, como el petróleo, el gas, el carbón y los minerales sólo puede incrementarse. Entonces, lo que estamos observando es una especie de doble golpe, en el cual la mayor depreciación garantizada de la moneda fiduciaria está ya impulsando los precios de estas materias primas; y está multiplicando este efecto el sentimiento económico positivo, en términos generales, generado por haber evitado el incumplimiento.

La mayoría de las variedades de crudo ahora están firmemente por encima del nivel clave de USD 70 por barril. Los futuros de Brent suben USD 1,85 (o 2,5 %) para llegar a USD 76,13 por barril; y el crudo estadounidense WTI ha subido USD 1,64 (o 2,3 %) hasta alcanzar USD 71,74. Lo que falta ahora es que la OPEP+ llegue a un nuevo acuerdo sobre sus recortes de producción, en medio del descontento de Arabia Saudita con el hecho de que Rusia, tal y como se acordó en la reunión anterior del cartel, no haya logrado reducir su oferta. Si se puede lograr la armonía, lo lógico sería esperar más aumentos de los precios del petróleo en el futuro, especialmente ahora que se ha dejado de lado el problema del límite de la deuda.

A la caza del oro

En el punto más álgido del pánico por el techo de la deuda, cuando realmente parecía que no se iba a poder lograr un acuerdo, había un único instrumento que se sentía como una apuesta segura. Como es normal, el oro ofrece seguridad y un inmejorable (hasta hoy) potencial de reserva de valor. ¿Entonces, ahora que se aprobó el proyecto de ley, significa eso que los fanáticos del oro van a salir perdiendo? Bueno, no exactamente. Un aumento en la deuda nacional de EE. UU. solo puede significar un dólar más débil en el largo plazo. ¿Y qué significa eso para el precio del oro, denominado en dólares? Adivinaste: un precio más alto en el futuro.

Aunque el metal dorado se negocia actualmente más o menos sin cambios tras el anuncio del acuerdo sobre la deuda (el oro, de hecho, perdió 0,1 % en los días posteriores al anuncio), esto parece más bien una reacción instintiva ante el fortalecimiento inmediato del dólar de EE. UU. tras esquivarse un incumplimiento potencialmente devastador. En un plazo más largo, luce difícil que el billete verde pueda evitar perder valor, dado que se emitirán, inevitablemente, más dólares, y el valor de la oferta monetaria existente sufrirá una devaluación mayor. Pase lo que pase, cualquier inversionista serio debería tener algunas posiciones en oro para protegerse de la volatilidad de corto plazo. Sin embargo, teniendo en cuenta tanto los factores mencionados anteriormente como un naciente "súperciclo" de materias primas, muchos analistas sugieren que el oro es una opción sólida de compra a los precios actuales.

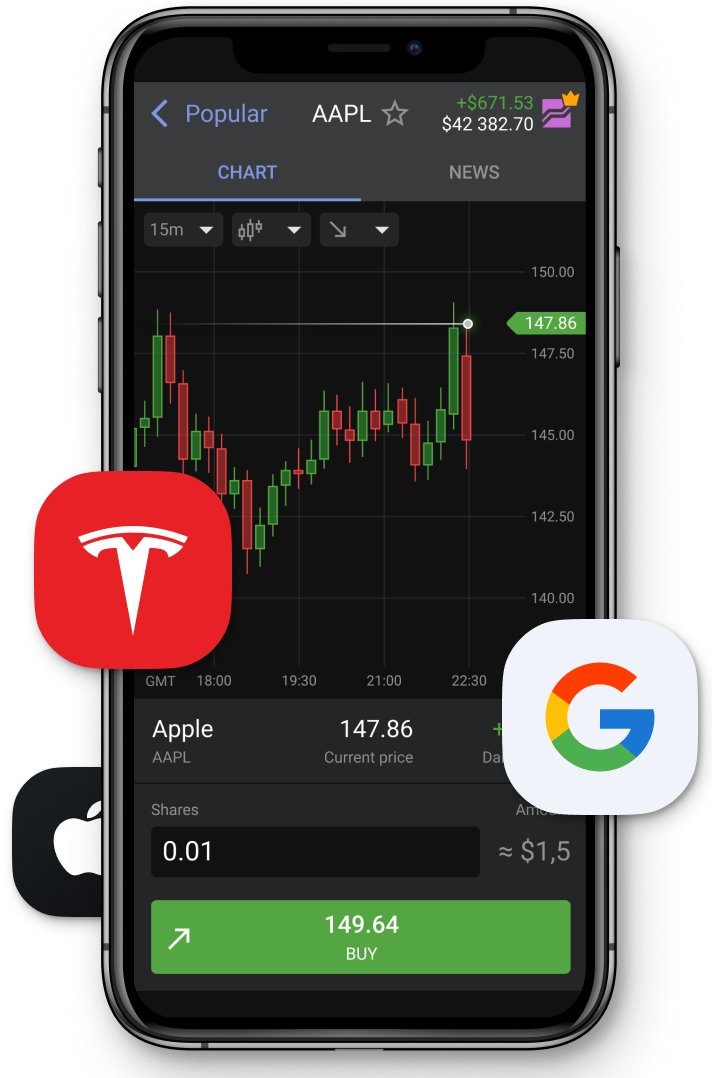

Opéralo todo con Libertex

Libertex es un muy respetado bróker de CFDs, con un largo historial de proveer acceso a los mercados mundiales a traders e inversionistas en toda Europa. Con Libertex, puedes operar posiciones en largo o en corto de CFDs, en una amplia gama de populares activos subyacentes, incluidos índices importantes como el Dow Jones Industrial Average, S&P 500 y Nasdaq 100; marcadores de petróleo y gas como Brent, WTI y el Henry Hub; e incluso metales preciosos como oro y plata. Lo mejor de todo: Libertex ofrece algunos de los niveles de comisiones más bajos y los spreads más ajustados de la industria. Y debido a que Libertex ofrece una aplicación fácil de usar, puedes mantener toda tu cartera en una misma ubicación de fácil acceso. Para más información sobre las clases de activos disponibles y las opciones de inversión de Libertex, visita www.libertex.org