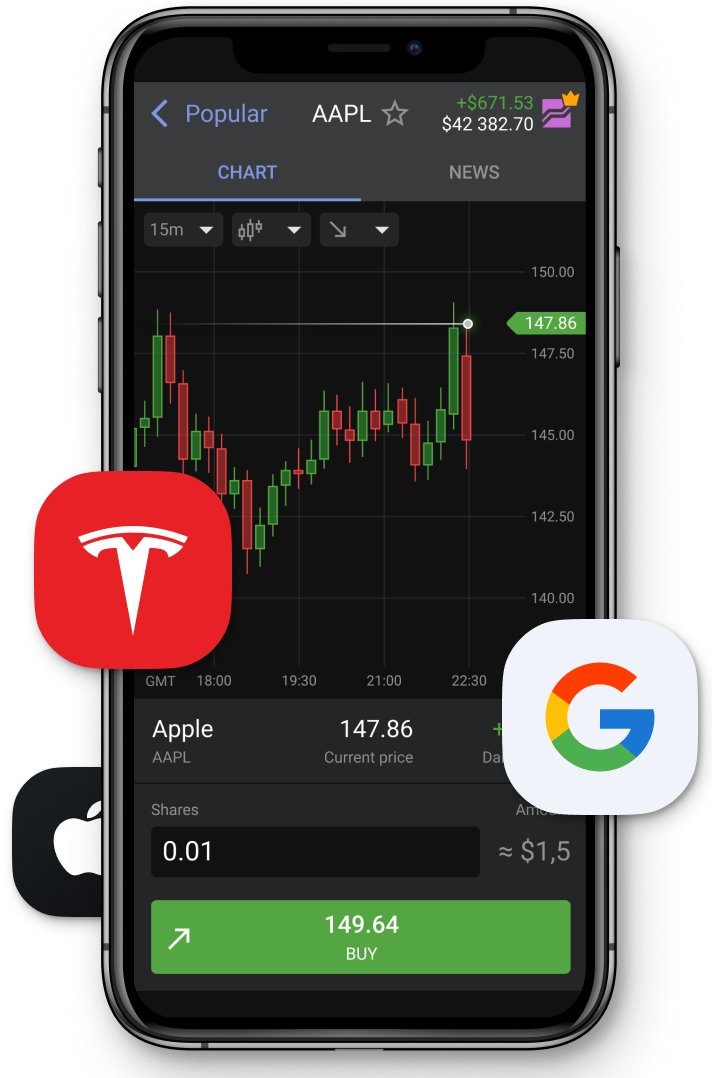

2 more reasons to trade with Libertex:

- Spreads from 0.00

- Up to 1:999 leverage

Company news

Friday, April 26, 2024 - 12:38

Thursday, April 25, 2024 - 07:46

Wednesday, April 24, 2024 - 07:10

Tuesday, April 23, 2024 - 06:32

Friday, April 19, 2024 - 05:42

Wednesday, April 17, 2024 - 13:09

Wednesday, April 17, 2024 - 07:59

Tuesday, April 16, 2024 - 08:26

Monday, April 15, 2024 - 14:40

Friday, April 12, 2024 - 07:12

Why Libertex is a trusted CFD and crypto broker

Libertex broker has been operating since 1997. This international brand has acquired over 25 years of experience. Libertex customers come from 120 countries worldwide. During its operations, Libertex has won 40 international awards from financial magazines and institutions for its customer support quality and innovative tech solutions.

Trade with

Official Online Trading Partner

- 3M+ clients worldwide

- Over 300 tradable assets

- 120+ countries covered

- Part of the Libertex Group with over 25 years in the market

- Over 40 international awards

- 700 employees

Trade with the best

How to start

Forex and CFD trading online

Learn the basics of trading in this course developed by our award-winning investment Academy

LESSON 1.

How to Trade in the Financial Markets

Many people think you need to have a professional financial background or a million dollars to tr

LESSON 2.

Practice: How to Make Your First Successful Trade

Let's see together how you can earn by trading in financial markets.