La importancia de entender los mercados financieros en el panorama actual

Hoy por hoy, los mercados financieros juegan un papel esencial en la estructura económica global. Estos mercados, que abarcan desde la negociación de acciones hasta la de divisas, son el núcleo de las transacciones financieras y determinan el pulso de la economía mundial.

Cada día, miles de transacciones tienen lugar en estos mercados, reflejando no solo la salud financiera de las empresas y países, sino también las tendencias y expectativas a futuro. Para cualquier individuo o entidad que desee navegar en el mundo financiero, comprender la dinámica y la importancia de ellos es crucial.

¿Qué son los mercados financieros?

En su esencia, son espacios donde se compran y venden activos financieros. Estos activos pueden variar desde divisas, acciones, bonos hasta derivados financieros. Estos mercados actúan como puentes, conectando a aquellos que desean invertir su dinero con aquellos que lo necesitan para financiar proyectos o operaciones.

Además, los mercados financieros ofrecen a los inversores la oportunidad de especular sobre los precios futuros de estos activos. Dicha especulación, cuando se basa en un análisis técnico de los mercados financieros, puede resultar en significativas ganancias para los inversores.

Los mercados financieros son el núcleo de las transacciones financieras y determinan el pulso de la economía mundial.

¿Cuál es la importancia de los mercados financieros?

Los mercados financieros son importantes por diferentes razones. Conocer sobre ellos es fundamental no solo si eres trader, sino también si eres propietario, representas a una empresa o trabajas para una organización gubernamental, porque todos son participantes en los mercados financieros que reciben acceso al capital.

En este sentido, por un lado, los mercados sirven para crear liquidez para grandes negocios y empresas, pero también para beneficiar a aquellos que desean operar con activos. Asimismo, generan oportunidades de trabajo adicionales.

Además, cumplen distintos roles. Estas son algunas de sus funciones:

- Generan operaciones fluidas, ayudando a distribuir recursos y crear liquidez para empresas y emprendedores.

- Son lugar de operaciones de trading, por lo que es mucho más fácil encontrar un comprador o un vendedor de los valores que tienes o necesitas.

- Crean productos que proporcionan un retorno para los inversores o prestamistas que tienen fondos; a la vez que ayuda a proporcionar el dinero a los prestatarios.

- Hacen que el dinero funcione.

- Proporcionan precios seguros, en tanto se emplean para definir el costo razonable de los productos financieros.

- Aportan liquidez de activos.

- Organizan el trabajo de los participantes del mercado, con reglas específicas que hacen que el proceso sea más efectivo.

¿Cómo funcionan los mercados financieros?

Los mercados financieros son complejas estructuras donde se llevan a cabo una multitud de transacciones diarias. Estos, en su mayoría, cuentan con una ubicación física y están compuestos por una variedad de participantes, desde pequeños inversores hasta grandes instituciones financieras. Dichos participantes interactúan en un entorno regulado, garantizando que las operaciones se realicen de manera justa y transparente.

Una característica distintiva de estos mercados es la presencia de reguladores que supervisan y garantizan la equidad en las transacciones. Por ejemplo, en el caso de las emisiones de acciones en Estados Unidos, estas deben ser registradas y aprobadas por la Comisión de Bolsa y Valores (SEC). Esta regulación asegura que los inversores tengan acceso a información veraz y que las empresas cumplan con ciertos estándares de transparencia.

Además, muchas de las operaciones en dichos mercados son facilitadas por intermediarios, como los brókeres o gestores financieros, que acceden al mercado en nombre de sus clientes, ejecutando órdenes de compra o venta. A cambio de sus servicios, estos intermediarios suelen cobrar comisiones, mientras que los inversores buscan obtener rendimientos de sus operaciones, ya sea a través de ganancias de capital o ingresos por intereses.

Tipos de mercados financieros

Los mercados financieros se clasifican según los activos que se negocian y su función principal. Cada tipo tiene características distintas y satisface necesidades específicas de inversores y emisores.

Mercado Over-the-Counter (OTC)

El mercado extrabursátil, también conocido como over-the-counter, es descentralizado y no tiene una ubicación física. Las operaciones se dan digitalmente y únicamente entre dos partes, por lo que no requiere de un intermediario. Asimismo, tiene menos requisitos y presenta acciones de empresas más pequeñas que no pueden ingresar a mercados grandes.

Entre sus ventajas está el tener un proceso de trading más rápido, ya que no requiere de un tercero. Aunque, en contrapartida, sus acciones son menos fiables y menos seguras.

Mercado de bonos

En él, las empresas emiten bonos y los inversores los compran. Los bonos son un tipo de préstamo que los inversores ofrecen a las compañías, y que estas colocan para atraer fondos destinados a diferentes propósitos. Al comprar bonos, los inversores obtienen un porcentaje de sus fondos. Los pagos se realizan en fechas determinadas.

Una de las ventajas de este mercado es que es de bajo riesgo. Los bonos son uno de los valores más fiables, ya que solo una situación de quiebra significaría la falta de pago. En este sentido, los pagos garantizados también son favorables para quienes quieren recibir ingresos estables. Sin embargo, a cambio de los riesgos limitados, las ganancias no suelen ser sustanciales.

Mercado Forex

Forex es uno de los mercados financieros más grandes con una facturación anual significativa. Los bróker en línea hicieron que este mercado fuera aún más atractivo para los traders: solo se necesitan algunos minutos para colocar una orden de compra o venta, ya que la idea principal es combinar compradores y vendedores de una moneda específica en todo el mundo.

Esto hace que entre sus ventajas se encuentre la posibilidad de obtener ganancias rápidas, con operaciones en diferentes marcos de tiempo a partir de un minuto. Asimismo, es un mercado más sencillo que otros, y con algunos conocimientos y habilidades básicas es accesible para muchas personas. La desventaja es que tiene riesgos elevados.

Mercado de valores

El mercado de valores o de acciones es un mercado en el que las empresas emiten acciones para atraer fondos adicionales, y en el que los inversores las compran para poseer esas acciones de la empresa.

La principal diferencia con el mercado de bonos es que no solo otorgas un préstamo que se reembolsará más adelante, sino que eres propietario de una parte de la empresa y recibes ingresos hasta que vendes tus acciones o hasta que la empresa se declara en quiebra.

Entre sus ventajas se encuentra la posibilidad de invertir a largo plazo y obtener ganancias durante varios años, así como poder acceder a grandes beneficios. Claro que esto también sucede porque los riesgos también son elevados, pues el mercado de valores es uno de los más volátiles.

Mercado de derivados

Un derivado es un acuerdo entre al menos dos partes, y su valor se basa en el activo o activos elegidos (futuros, opciones y CFDs, por ejemplo). Este mercado ofrece bajos riesgos en general y facilidad para operar sin conocimientos específicos, pero los riesgos de pérdida son más elevados que en otros mercados.

Mercado de materias primas

En este mercado los inversores pueden colocar órdenes de compra/venta de materias primas o recursos naturales, también llamados commodities (por ejemplo, aceite, metales y maíz, entre otros productos básicos). Este mercado se presenta, principalmente, mediante CFDs, que te permiten usar las especulaciones de precios sin poseer valores reales.

Su estabilidad y el hecho de que la mayoría de las materias primas sirven como refugio de valor en tiempos de incertidumbre es su mayor ventaja. Pero, también es difícil predecir el comportamiento de los precios.

Mercado monetario

La característica principal del mercado monetario es que los valores tienen alta liquidez, pero vencimiento a corto plazo, por lo que brindan seguridad pero poco interés. Los ejemplos más famosos son las letras del Tesoro de los Estados Unidos, los bonos municipales y los certificados de depósito con un vencimiento corto.

Lo cierto es que son inversiones de bajo riesgo, pero también de bajas ganancias. Si estás buscando algo a largo plazo, no son la mejor alternativa para ti.

¿Qué afecta a los mercados financieros?

Los mercados financieros, aunque parezcan autónomos, están influenciados por una serie de factores externos que pueden causar fluctuaciones en los precios de los activos. Dichos factores pueden variar desde decisiones políticas hasta eventos económicos globales, y su comprensión es esencial para cualquier inversor, ya que pueden afectar la rentabilidad de sus inversiones.

A continuación, presentamos un cuadro comparativo que destaca los principales factores que afectan a los mercados financieros:

Factor | Descripción |

Oferta y demanda | Los productos financieros suben y bajan de acuerdo con el interés de los participantes del mercado. |

Política | Las guerras, elecciones y sanciones pueden provocar un aumento de las fluctuaciones del mercado. |

Sentimiento del mercado | Las expectativas de los inversores hacen que los activos se muevan. |

Gobierno | Las tasas de interés, impuestos y política comercial afectan el precio de los activos financieros. |

Economía | Los indicadores económicos determinan la fortaleza de la economía y afectan los activos correlacionados. |

¿Cómo impactan las decisiones de los bancos centrales en los mercados financieros?

Los bancos centrales juegan un papel crucial en la economía de un país. Sus decisiones, ya sea en relación con las tasas de interés, políticas monetarias o intervenciones en el mercado, tienen un impacto directo en los mercados financieros.

Por ejemplo, un aumento en las tasas de interés por parte de un banco central puede hacer que los inversores busquen activos con rendimientos más altos en ese país, fortaleciendo la moneda local. Por otro lado, políticas monetarias expansivas, como la compra de bonos gubernamentales, pueden inundar el mercado con liquidez, afectando las valoraciones de activos y las expectativas inflacionarias.

¿Qué es el apalancamiento financiero y cómo puede beneficiar a los traders?

El apalancamiento financiero es una herramienta que permite a los traders operar con montos mayores a su capital inicial. Esencialmente, es una forma de crédito que los brókers ofrecen a sus clientes para maximizar sus operaciones en el mercado.

Este mecanismo puede ser una espada de doble filo. Por un lado, permite a los traders potenciar sus ganancias, ya que al operar con montos mayores, las rentabilidades se multiplican. Sin embargo, es importante recordar que las pérdidas también se magnifican, lo que puede resultar en la pérdida total del capital invertido.

A pesar de los riesgos, el apalancamiento es una herramienta valiosa en manos de traders experimentados. Permite diversificar las operaciones, acceder a mercados que de otra manera serían inaccesibles y aprovechar oportunidades de mercado en tiempo real.

Es clave que, antes de usar el apalancamiento, los traders se eduquen adecuadamente, establezcan límites claros y empleen herramientas de gestión de riesgos para proteger su capital.

En el dinámico entorno económico actual, los mercados financieros se presentan como pilares fundamentales para el desarrollo y crecimiento. Su comprensión y análisis permiten a inversores y entidades tomar decisiones informadas, impulsando así la prosperidad y estabilidad financiera global.

Preguntas frecuentes

¿Qué es el riesgo de mercado y cómo se puede mitigar?

El riesgo de mercado se refiere a la posibilidad de que un inversor experimente pérdidas debido a factores que afectan el rendimiento general de los mercados financieros en los que está invertido. Estos factores pueden incluir eventos económicos, políticos o eventos globales imprevistos.

Para mitigar el riesgo de mercado, los inversores pueden diversificar sus inversiones entre diferentes tipos de activos o mercados, usar derivados para protegerse contra movimientos adversos o ajustar regularmente sus carteras en función de análisis y proyecciones del mercado.

¿Qué es una burbuja financiera y cómo se reconoce?

Una burbuja financiera ocurre cuando el precio de un activo, como acciones o propiedades, se eleva a niveles mucho más altos de lo que justifican sus fundamentos económicos. Estas alzas desproporcionadas suelen estar impulsadas por el optimismo excesivo de los inversores, la especulación y, en ocasiones, por la facilidad de acceso al crédito.

Reconocer una burbuja financiera puede ser desafiante, pero algunos indicadores incluyen un rápido aumento de precios sin una justificación fundamental clara, un aumento excesivo en la inversión especulativa y un alto volumen de negociación del activo en cuestión.

¿Qué es la diversificación y por qué es crucial para los inversores?

La diversificación es una estrategia de inversión que implica distribuir el capital invertido en diferentes tipos de activos o sectores para reducir el riesgo. Al no poner "todos los huevos en la misma canasta", los inversores pueden protegerse contra las caídas abruptas en un sector o activo específico.

La diversificación es crucial porque permite a los inversores obtener un equilibrio entre el rendimiento y el riesgo, maximizando las posibles ganancias mientras se minimiza la posibilidad de pérdidas significativas.

¿Por qué elegir Libertex para operar?

Dentro de las muchas alternativas Libertex te ofrece:

- Acceso a una cuenta demo de forma gratuita donde podrás practicar.

- Asistencia técnica al inversor 5 días a la semana, durante las 24 horas.

- Para los clientes de perfil profesional, un apalancamiento de 1:500.

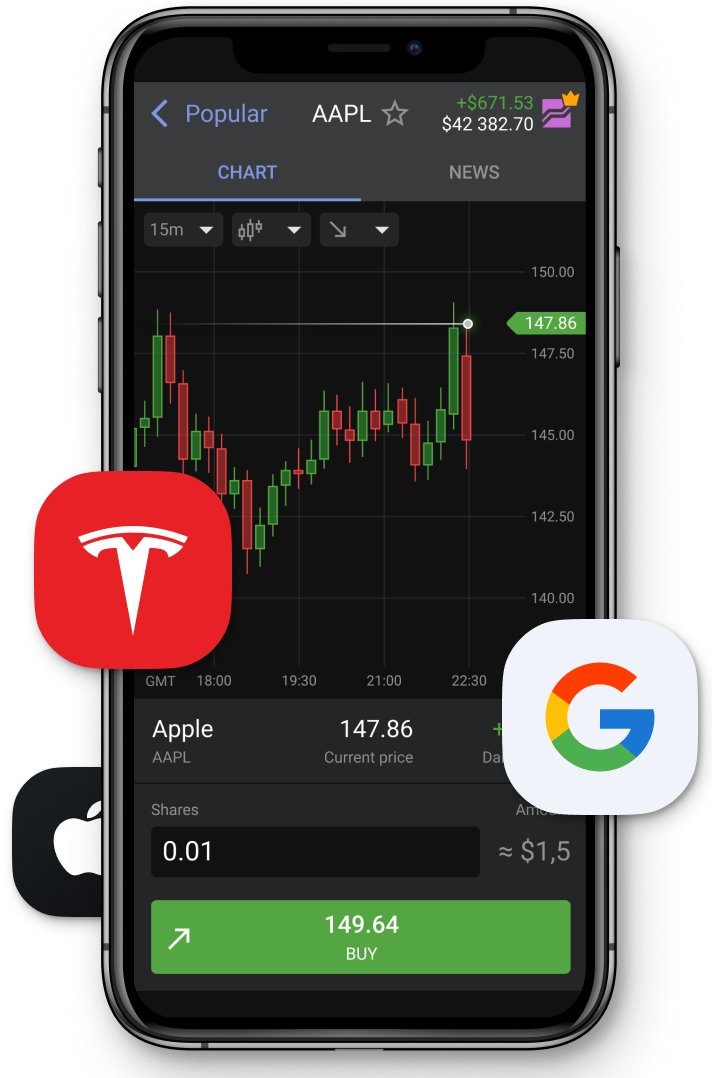

- Puedes operar en una plataforma para cualquier dispositivo: Libertex y Metatrader 4 y 5.

- No posee comisiones de extracción para Latinoamérica.