Entendiendo los instrumentos financieros para el inversor moderno

Si queremos entender qué es un instrumento financiero, en pocas palabras, podemos decir que básicamente es un contrato que crea un activo financiero para una parte y un pasivo financiero para otra.

A menudo, escuchamos términos como acciones, mercado de divisas, bonos y criptomonedas. Pero, ¿qué son realmente? ¿Cómo se relacionan con los mercados financieros? En este artículo, desglosamos estos conceptos y te ayudaremos a comprender la importancia de estos hoy en día.

Puntos Claves

- De manera concisa podemos decir que los instrumentos financieros son contratos que facilitan la transacción de activos financieros. Algunos de los instrumentos más comunes incluyen acciones de compañías, bonos, ETFs, e incluso dinero en efectivo.

- Los instrumentos pueden clasificarse en dos categorías: primarios y derivados. Los instrumentos primarios representan una propiedad directa sobre un activo subyacente, mientras que los derivados toman su valor de los instrumentos primarios. Además, los mismos pueden ser un activo o pasivo, dependiendo de si son poseídos o emitidos.

- Una característica clave es su alta liquidez, lo que los hace fáciles de transar en el mercado y su alto riesgo. Del mismo modo, permiten una alta diversificación y un fácil ingreso a participar en los mercados financieros internacionales. Entre sus principales contras, tenemos que son altamente susceptibles a eventos políticos, económicos o sociales.

¿Qué son los instrumentos financieros?

Los podemos definir como herramientas o contratos que permiten a las personas comprar o vender activos financieros. Estos pueden ser tan variados como acciones, bonos, derivados o divisas. Una vez entendido su concepto, necesitamos comprender para qué sirven los instrumentos financieros, estos son esenciales para el funcionamiento de los mercados financieros, ya que proporcionan el medio a través del cual se realizan las transacciones.

Además, los mismos desempeñan un papel crucial en la economía global. Permiten a las empresas obtener instrumentos de financiamiento, a los gobiernos gestionar sus deudas y a los inversores diversificar sus carteras y gestionar el riesgo. Sin ellos, el mundo de las inversiones y el trading sería muy diferente.

Tipos de Instrumentos Financieros

Conozcamos cuáles son los instrumentos financieros. En primer lugar estos se pueden clasificar de dos formas: primarios o derivados. Es importante mencionar que los mismos pueden ser instrumentos bancarios y no bancarios, de hecho no están limitados por la naturaleza de la institución que los emite o negocia. La siguiente es una lista de ejemplos categorizados, conforme su tipo.

Primarios

Los instrumentos primarios también se conocen como instrumentos de efectivo o bien, cash instruments. Representan la propiedad real de un activo o el derecho a un flujo de efectivo futuro.

- Acciones: también conocidas como equities y stocks, representan la propiedad de un porcentaje de una empresa que cotiza en bolsa. Los accionistas tienen ciertos derechos, incluyendo el reclamo sobre los activos si se liquida la compañía, el derecho a recibir dividendos y el derecho a votar sobre asuntos importantes de la empresa.

- ETFs: son un tipo de acción y se opera con ellos de la misma forma en la que se opera con las acciones de las empresas cotizadas. Sin embargo, los ETFs indican la propiedad parcial en una cartera de valores, en lugar de en una sola empresa.

- Bonos: son instrumentos de deuda a largo plazo con vencimientos superiores a un año. Los gobiernos, municipios y empresas emiten bonos para recaudar dinero en forma de deuda. Un bono tiene un valor nominal que se debe al tenedor cuando vence el bono, y un cupón que refleja los intereses que se pagan al tenedor cada año.

- Instrumentos del Mercado Monetario: son similares a los bonos, pero tienen vencimientos inferiores a un año. Hay muchos tipos diferentes de instrumentos del mercado monetario, incluyendo papel comercial, certificados de depósito, acuerdos de recompra, aceptaciones bancarias y letras del tesoro.

- Efectivo: las monedas también se consideran instrumentos. Se registran en los balances por su valor nominal o en otra moneda. El efectivo es la forma más líquida de instrumento financiero.

- Otros instrumentos financieros básicos: algunos otros ítems que figuran en los balances de las empresas también se clasifican como instrumentos financieros desde el punto de vista contable. Estos incluyen deudores comerciales, acreedores comerciales y préstamos bancarios.

Derivados

Los derivados son instrumentos que derivan su precio de alguna manera de otros instrumentos o activos financieros. Algunos derivados son relativamente simples, mientras que los derivados exóticos son muy complejos.

- Futuros: un contrato de futuros es un contrato entre dos partes para intercambiar efectivo u otros valores en una fecha futura y a un precio acordado. Los contratos de futuros se negocian en bolsas y tienen términos estandarizados que dictan la cantidad del activo subyacente, la fecha de vencimiento y el método de intercambio.

- Opciones: le dan al tenedor el derecho, pero no la obligación, de comprar o vender un activo subyacente a un precio específico, en una fecha específica en el futuro. Las opciones se negocian en bolsas y en OTC (mercados extrabursátiles).

- Forwards: también llamados contratos a plazo, son como contratos de futuros, pero no se negocian en bolsas y no tienen términos estandarizados. Los contratos a plazo se negocian en el mercado OTC, generalmente entre instituciones y corporaciones.

- CFDs: son similares a los futuros, pero se negocian en el mercado OTC entre brókeres y sus clientes. A diferencia de los futuros que tienen fechas de vencimiento, los CFDs se renuevan cada día hasta que se cierran. Los CFDs se liquidan en efectivo.

- Swaps: son acuerdos para intercambiar flujos de efectivo basados en tipos de cambio, tipos de interés o rendimientos de acciones. Estos se negocian en el mercado OTC entre bancos, instituciones y empresas. Las instituciones y corporaciones los utilizan con frecuencia para cubrir la exposición a las tasas de interés y las divisas.

- Instrumentos Convertibles: aquellos que se pueden convertir de un tipo de instrumento a otro si se cumplen determinadas condiciones. Los más comunes son los bonos convertibles que se pueden convertir en acciones.

Otra clasificación de los instrumentos financieros es según su efecto en los balances financieros, es decir, si generan activos o pasivos para quienes los poseen:

- Activos financieros: Son aquellos que representan un derecho contractual para recibir dinero o bienes financieros en el futuro. Algunos ejemplos son acciones, bonos, efectivo, cuentas por cobrar, entre otros.

- Pasivos financieros: Representan obligaciones futuras de transferir dinero o bienes financieros. Esto incluye préstamos, bonos, cuentas por pagar, entre otros.

No podemos olvidar que si bien un instrumento puede ser un activo para una parte, automáticamente se convierte en un pasivo para la otra. Es decir, un bono es un activo para el que lo posee, pero es un pasivo para la empresa o gobierno que lo emitió, ya que representa una deuda que debe ser pagada en el futuro.

Características de los instrumentos financieros

Es vital entender que estos varían según su tipo, uso y mercado en el que operan. Sin embargo, hay ciertas características generales que comparten y que los hacen esenciales para los mercados financieros internacionales.

Característica | Descripción |

Liquidez | Capacidad de convertir el instrumento en efectivo rápidamente. |

Riesgo | Posibilidad de que el retorno del instrumento no sea el esperado. |

Rentabilidad | Ganancia que se espera obtener del instrumento. |

Plazo | Duración del instrumento financiero. |

Diversificación | Capacidad del instrumento de dispersar el riesgo entre diferentes activos. |

Flexibilidad | Facilidad con la que se puede adaptar o modificar el instrumento. |

Costo | Precio o tarifa asociada al instrumento o a su transacción. |

A lo largo del texto, hemos mencionado varios ejemplos de instrumentos financieros. Ahora, vale aclarar que todos ellos operan en mercados financieros a nivel global y son esenciales para la economía mundial. Además, es importante destacar su relevancia en la interconexión de los mercados.

¿Existen instrumentos financieros especialmente diseñados para inversores principiantes?

Sí, de hecho algunos están diseñados específicamente para aquellos que están dando sus primeros pasos en el ámbito de las inversiones. Estos instrumentos suelen ser más sencillos de entender y manejar, y están diseñados para minimizar el riesgo. Ejemplos de estos son los fondos mutuos o los fondos indexados, que permiten a los inversores principiantes diversificar sus inversiones sin necesidad de tener un conocimiento profundo del mercado.

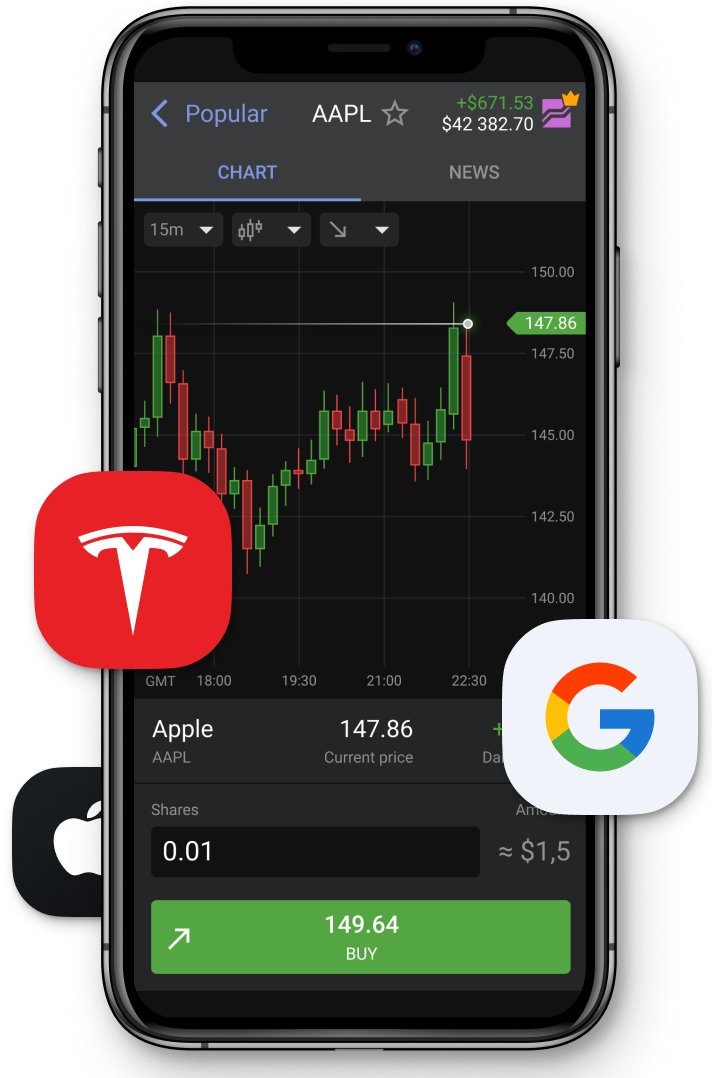

Además, en Libertex ofrecemos la posibilidad de abrir una cuenta demo, donde los novatos pueden practicar sus estrategias de inversión con dinero virtual (no real). Esta alternativa es ideal para familiarizarse con los instrumentos financieros y aprender sobre el comportamiento del mercado sin poner en riesgo capital real.

¿Qué se entiende por "gestión de riesgo" en el contexto de los instrumentos financieros?

La gestión de riesgo se refiere al proceso de identificar, evaluar y priorizar los riesgos asociados con las inversiones para minimizar las posibles pérdidas. En el contexto de los instrumentos financieros, esto implica una serie de estrategias y herramientas que los inversores emplean para proteger su capital. Se trata de tácticas que pueden incluir la diversificación de la cartera, el uso de derivados para cubrir posiciones o la definición de límites de pérdida.

Es esencial que todo inversor, independientemente de su nivel de experiencia, comprenda la importancia de la gestión de riesgo. Los mercados financieros son inherentemente volátiles, y las fluctuaciones de precios pueden ser significativas. Por ello, tener un plan sólido de gestión de riesgo puede ser la diferencia entre obtener ganancias o enfrentar pérdidas significativas.

Entender los instrumentos financieros y cómo operan es esencial para cualquier inversor moderno. La educación y la gestión de riesgo son tus mejores aliados en este viaje hacia el éxito financiero.

Deterioro de los instrumentos financieros

Se le llama deterioro al fenómeno que ocurre cuando el valor de un activo disminuye significativamente. Esta disminución puede deberse a cambios drásticos en las condiciones económicas, financieras, o sociales de un mercado.

Veamos en detalles las razones del deterioro:

- Transformaciones económicas: Aquí tenemos múltiples variables que juegan un papel clave, específicamente tenemos las fluctuaciones en las tasas de interés, la inflación o simplemente la confianza que se tenga o no en un mercado, todas estas variaciones pueden afectar el valor de los mismos.

- Riesgo de crédito: Esto sucede cuando hay inquietud y nerviosismo sobre la capacidad de un emisor para cumplir con sus obligaciones de pago, tal puede ser el caso de una compañía con dificultades económicas o un gobierno con una deuda muy grande. Esto evidentemente no genera mucha confianza y hace que los precios de los bonos caigan.

- Cambios regulatorios: Cuando un gobierno decide alterar o emitir nuevas regulaciones económicas o fiscales impacta directamente el precio de los instrumentos, esto porque puede poner en peligro la operación de un negocio en ese país o región.

- Factores geopolíticos: Aquí nos referimos a eventos políticos o sociales, generalmente de carácter geopolítico que puedan generar incertidumbre o cambios drásticos en los mercados o variaciones fuertes especialmente en aquellos activos considerados como refugios, tal es el caso del oro o ciertas monedas como el dólar americano o el euro.

Conclusión

Si bien los instrumentos son una parte esencial del mercado de finanzas, es importante tener en cuenta cuáles son los pros y contras si se decide comenzar a invertir en ellos. Aquí te presentamos una tabla comparativa con las ventajas y desventajas más comunes de los mismos:

Pros | Contras |

Permiten a los inversores diversificar su cartera, reduciendo así el riesgo. | Conllevan cierto nivel de riesgo, y es posible sufrir pérdidas. |

En su gran mayoría, ofrecen la posibilidad de obtener altos rendimientos, especialmente en largos períodos de tiempo. | Los precios de los instrumentos financieros tienden a fluctuar considerablemente en respuesta a cambios en las condiciones del mercado. |

Permiten acceder a mercados financieros de todo el mundo y aprovechar oportunidades de inversión en instrumentos financieros internacionales | Algunos instrumentos pueden estar sujetos a comisiones, cargos de gestión u otros costos que reducen los rendimientos netos. |

Muchos activos financieros, como acciones y bonos negociados en bolsa, son líquidos y pueden ser comprados o vendidos fácilmente en el mercado secundario. | Algunos instrumentos pueden ser difíciles de entender para personas poco experimentadas. |

Algunos instrumentos como los bienes raíces, pueden proporcionar protección contra la inflación. | Los eventos políticos, económicos o sociales pueden tener un impacto negativo en los precios de los instrumentos. |

Existen una amplia variedad de instrumentos disponibles, lo que permite a los interesados adaptar sus estrategias de inversión a sus objetivos y tolerancia al riesgo. | Existe el riesgo de fraude o malversación, especialmente en mercados menos regulados. |

Preguntas frecuentes

¿Cómo han impactado las tecnologías modernas, como la blockchain, en los instrumentos financieros?

La tecnología blockchain ha revolucionado el mundo de los instrumentos financieros de varias maneras. Primero, ha dado origen a las criptomonedas, que son en sí mismas un nuevo tipo de instrumento financiero.

Además, la naturaleza descentralizada y transparente de la blockchain ha introducido niveles de seguridad y eficiencia en las transacciones, reduciendo costos y tiempos. También ha facilitado la creación de contratos inteligentes, que automatizan y verifican acuerdos sin intermediarios, abriendo nuevas posibilidades en el ámbito financiero.

¿Es esencial tener una diversificación en los instrumentos financieros?

La diversificación es una estrategia clave en la gestión de inversiones. Al distribuir el capital entre diferentes instrumentos financieros, se reduce el riesgo de sufrir pérdidas significativas si uno de ellos no rinde como se esperaba. Es una forma de proteger el capital y buscar rendimientos más estables a largo plazo. Si bien no garantiza contra las pérdidas, la diversificación es una herramienta esencial para cualquier inversor que busque equilibrar riesgo y recompensa en su cartera.

¿Existen instrumentos financieros específicamente diseñados para la inversión socialmente responsable?

Sí, existen instrumentos financieros diseñados para la inversión socialmente responsable (ISR). Estos instrumentos se centran en inversiones que no solo buscan rendimientos financieros, sino que también tienen un impacto positivo en la sociedad o el medio ambiente. Ejemplos incluyen bonos verdes, que financian proyectos ecológicos, o fondos de inversión socialmente responsables, que invierten en empresas con prácticas sostenibles o éticas. La ISR ha ganado popularidad en los últimos años, ya que muchos inversores buscan alinear sus valores personales con sus decisiones financieras.

¿Por qué elegir Libertex para operar?

Dentro de las muchas alternativas Libertex te ofrece:

- Acceso a una cuenta demo de forma gratuita donde podrás practicar.

- Asistencia técnica al inversor 5 días a la semana, durante las 24 horas.

- Para los clientes de perfil profesional, un apalancamiento de 1:500.

- Puedes operar en una plataforma para cualquier dispositivo: Libertex y Metatrader 4 y 5.

- No posee comisiones de extracción para Latinoamérica.