Criptomonedas. Resumen del 2021

Intro

Si echamos la vista atrás, podemos afirmar que el año pasado fue alcista para la mayoría de los índices bursátiles, las materias primas, el dólar y las criptodivisas. Según el calendario chino, fue el año del toro de metal blanco. Una cosa es más que clara: hemos necesitado nervios de acero para sobrevivir a la volatilidad y a la presión inflacionaria de este año. ¡Pero hemos sido recompensados con nuevas victorias y logros!

Tenemos mucho de lo que estar orgullosos. Libertex Group recibió nuevos premios en 2021: «Mejor plataforma de trading» de Forex Report, «Mejor bróker de divisas» de European CEO, y «Bróker más fiable de Europa» de Ultimate Fintech. Hemos añadido una nueva funcionalidad de trading a la terminal, y nuestros clientes tienen la oportunidad de operar desde un nuevo tipo de cuenta, Libertex Portfolio, específicamente diseñada para los inversores que prefieren la inversión tradicional, sin utilizar el apalancamiento.

La Academia Libertex tiene también mucho de lo que enorgullecerse.

- Nuestras Ideas de Inversión (producto para clientes con un depósito de 500 $ o más, y con un nivel de riesgo medio) han supuesto un rendimiento del 134 % desde el inicio de 2021. Las ideas más rentables fueron nuestras idea sobre oro, la bolsa estadounidense y Bitcoin.

- Las Carteras de Inversión Nobel (un producto diseñado para aquellos clientes con depósitos de al menos 5.000 $, y con un nivel de riesgo bajo) han ofrecido un rendimiento del 27,2 % desde el inicio de 2021. Las posiciones más rentables fueron las del petróleo y las de los índices estadounidenses y europeos.

- La Revisión del Mercado Premium (producto para clientes con depósitos de al menos 50.000 $, y con un nivel de riesgo bajo) ha ofrecido un rendimiento del 44 % desde principios de 2021. Las ideas más rentables fueron las relativas al petróleo, la bolsa europea y las acciones estadounidenses.

- En 2021, los analistas de nuestra Academia publicaron otro estudio sobre criptomonedas (Informe sobre criptomonedas 3.0), en el que se señalaban las tendencias y los marcadores de precio de Bitcoin y otras monedas digitales, proporcionando un material único sobre el coste y las pautas del trading con criptomonedas.

Lee cómo se comportarán los distintos segmentos del mercado en nuestro informe anual Resultados de 2021 y Previsiones para 2022.

DIVISAS

A principios de 2021, el dólar estadounidense se sentía bastante seguro, ya que el índice del dólar estadounidense logró ascender más de un 4 %. El dólar consiguió fortalecerse frente a sus principales competidores.

En periodos de inestabilidad, la moneda nacional estadounidense suele experimentar una mayor demanda. En 2021, el mundo se vio sacudido en múltiples ocasiones: hubo restricciones por coronavirus, nuevas cepas del virus, aumento de las tensiones geopolíticas, e impagos. Ante todo ello, los inversores trataron de diversificar su cartera convirtiendo parte de la riqueza en USD.

Además de todo lo anterior, la Reserva Federal de EE. UU. también ha señalado que reducirá su programa de flexibilización cuantitativa, lo que constituye otra buena noticia para el dólar. Por si fuera poco, el BCE sigue sin querer enfrentarse a la verdad y a tomar medidas decisivas para luchar contra la inflación, que ya ha superado la tasa objetivo del 2 % fijada por el regulador. Además, Europa está al borde de una crisis energética, que también es un obstáculo para el fortalecimiento del euro y la libra esterlina. El dólar australiano y el neozelandés se consideran tradicionalmente activos de riesgo. razón que explica su debilitamiento frente al dólar estadounidense, incluso a pesar de que el Banco de la Reserva de Nueva Zelanda ya había movido ficha para subir los tipos en 2021.

PREVISIÓN PARA 2022

En lo que respecta a las divisas en 2022, la que saldrá ganando será aquella cuyo país sea capaz de lograr el equilibrio ideal entre mantener el control de la inflación y garantizar la estabilidad económica. No es ningún secreto que, durante los últimos años, la economía mundial se hallaba en un estado de estímulo constante. Si la imprenta se detuviera de repente, provocaría una crisis masiva que sería comparable a la Gran Depresión. Por tanto, la inflación es uno de los pocos instrumentos capaces de reducir la carga de la deuda.

En el caso de EE. UU., esto es especialmente cierto. La deuda del gobierno estadounidense ya se acerca a los 29 billones de dólares, y el Congreso pronto decidirá si aumenta el techo de la deuda. Si no lo hace, EE. UU. se dirigirá a una inevitable recesión.

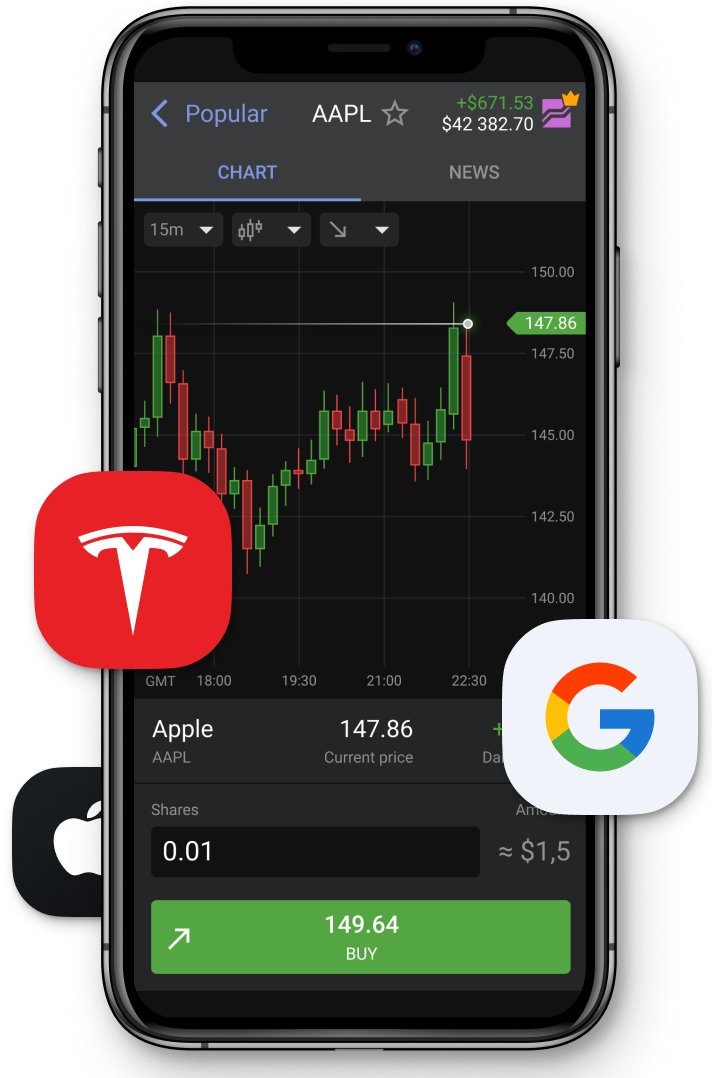

De momento, sin embargo, hay muchas posibilidades de que el dólar siga siendo una de las divisas más fuertes. Según los resultados de sus últimas reuniones de 2021, la Fed ya ha dejado claro que el regulador está preparado para subir los tipos en 2022.

Imag. Predicciones de los tipos por los miembros de la Reserva Federal de EE. UU. Fuente: Bloomberg

Por ello, el movimiento de las divisas mundiales frente al dólar vendrá determinado por las diferencias en la dirección de la política monetaria. El euro, en particular, podría seguir siendo el eslabón débil. Esto se debe a que la presidenta del BCE, Christine Lagarde, ha dejado claro que es poco probable que el regulador europeo aumente los tipos en 2022. Ha declarado que cualquier endurecimiento monetario en este momento podría ahogar la recuperación económica. Esto significa que el euro podría seguir cayendo hasta situarse en torno a 1,0910.

A diferencia del euro, la libra esterlina podría ser un digno contricante contra el dólar, siempre que pueda hacer frente a la crisis energética y a los retos que presenta la COVID-19. En general, la economía se está recuperando y el Banco de Inglaterra se está preparando para endurecer su política monetaria ante la preocupación por el aumento de la inflación (4,2 % anualizada). Por ello, podríamos ver al par GBP/USD moverse dentro de un rango comprendido entre 1,3300 y 1,4000.

Los movimientos de las monedas respaldadas por las materias primas, el dólar canadiense, el australiano y el neozelandés, estarán determinados en gran medida por los precios de las materias primas. Además, si suponemos que la situación del coronavirus se estabilizará y la actividad empresarial aumentará gradualmente (incluso en el sector turístico), estas tres monedas podrían experimentar una recuperación moderada.

METALES

2021 no ha sido el mejor año para los metales preciosos. El oro y la plata han pasado gran parte del año cotizando dentro de rangos bastante amplios. Los metales del grupo del platino han estado bajo presión, a pesar de los intentos de retomar el impulso positivo a principios de año.

Esta falta de uniformidad está en el corazón mismo del sector de los metales. Por un lado, los metales preciosos sirven como instrumentos defensivos y experimentan una mayor demanda durante los periodos de inestabilidad, algo que no escaseó en 2021: cuarentenas por coronavirus, incertidumbre en torno a la política monetaria de los bancos centrales, riesgo de grandes impagos empresariales, inestabilidad política, rupturas de la cadena de suministro. Pero el hecho de que los mercados optaran por centrar su atención en activos de mayor rentabilidad como las acciones, que experimentaron un crecimiento derivado de las políticas de inyección de liquidez adoptadas por la mayoría de bancos centrales, impidió que los metales preciosos alcanzasen resultados positivos.

Además, prácticamente todos los metales tienen algún uso industrial, por lo que el descenso en la demanda industrial repercutió negativamente en sus precios. Por ejemplo, alrededor del 90 % de la demanda mundial de paladio es atribuible a la fabricación de automóviles, y 2021 no fue uno de los mejores años para esta industria. La producción cayó en todo el mundo. En agosto de 2021, Toyota anunció que su producción había descendido un 40 %. En octubre de 2021, la producción del Reino Unido se encontraba al mismo nivel que en 1956, lo que supone un descenso del 41 % interanual en comparación con 2020. Se espera que los datos del año completo (que no se publicarán hasta principios de 2022) muestren un descenso de 7 millones de unidades en la producción mundial de automóviles en 2021. Todo esto ha hecho que el paladio se haya devaluado un 26,5 % en el transcurso de este último año.

Pronósticos para 2022

Debemos empezar señalando que uno de los factores de riesgo clave, con potencial para mover los propios cimientos, sigue siendo el coronavirus. Está mutando constantemente, surgen nuevas cepas, aparecen brotes en varias regiones, y todo ello da lugar a nuevas restricciones y consecuencias económicas negativas.

Es poco probable que 2022 sea mejor que 2021 para los metales industriales. Un posible endurecimiento de la política monetaria por parte de los bancos centrales podría provocar, como mínimo, un enfriamiento a corto plazo de la economía real. Esto es, por supuesto, un factor negativo para los metales industriales. El platino no se utiliza actualmente tan ampliamente en la construcción de automóviles como el paladio, lo que significa que las perspectivas son aún más negativas para este metal en particular. Se prevé que el platino tendrá un excedente de oferta de 637.000 onzas en 2022. Como resultado, su precio podría caer hasta un nivel próximo a los 754,8 donde cuenta con un fuerte soporte.

Cabe ser algo más optimistas con respecto al paladio, ya que se espera que el sector de la fabricación de automóviles se estabilice a mediados de 2002. Por ello, la demanda de este metal podría acelerarse durante este periodo. En consecuencia, el déficit previsto para el año se sitúa en 200-300 onzas. Además, este metal se utiliza también para fabricar nuevos procesadores, y ese mercado es amplio. Tampoco debemos olvidar que tanto China como EE. UU. han impuesto estrictas restricciones a la producción, la fundición y el uso del mineral de paladio debido a su negativo impacto en el medio ambiente. Así pues, aunque el primer semestre de 2022 no se nos presenta como un momento demasiado alentador debido al descenso de los precios hasta la marca de los 1.500 $ la onza, el paladio podría recuperar sus pérdidas a finales de año y volver a situarse en algún punto dentro del rango comprendido entre los 2.300 y los 2.400 $.

Las perspectivas son aún mejores para el oro y la plata. Estos metales son considerados tradicionalmente por el mercado como activos de defensa, y no cabe duda de que los inversores deberán defenderse de ciertas cuestiones.

En primer lugar, el mercado de valores parece sobrecomprado. Pero esto no es sorprendente, dadas las enormes cantidades de liquidez inyectadas en el sistema por los bancos centrales del mundo desde el inicio de la pandemia. El balance general de la Reserva Federal de EE.UU. ha aumentado en 3,5 billones $ en un año y medio hasta alcanzar máximos históricos por encima de los 8,5 billones $.

Imag. Balance de la Reserva Federal de EE. UU. (Fuente: federalreserve.gov)

En cuanto se cierre el grifo de la liquidez (recordemos que los bancos centrales están anunciando que ha llegado el momento de reducir sus programas de flexibilización cuantitativa, y muchos están tomando ya medidas en esta dirección), los inversores empezarán a buscar activos que poder retener durante un mercado bursátil a la baja.

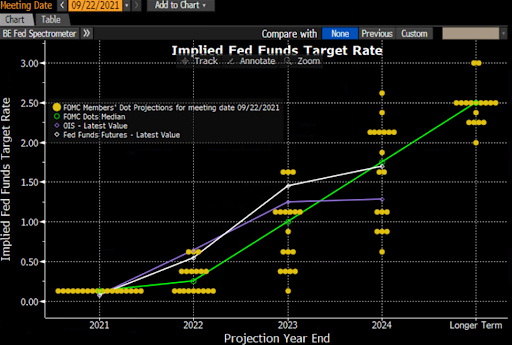

En segundo lugar, las inyecciones de liquidez, junto con las restricciones causadas por el coronavirus que han visto las cadenas de suministro de materiales y componentes interrumpidas, y han aumentado los tiempos de transporte, han provocado un fuerte aumento de la inflación. En EE. UU., el índice de precios de consumo ha alcanzado su nivel más alto en 30 años, situándose en el 6,2 %. La inflación en la zona euro ha crecido también por encima del objetivo del BCE hasta alcanzar el 4,9 %. Por su parte, la inflación en el Reino Unido duplica ya la tasa objetivo fijada por el Banco de Inglaterra.

Imag. Inflación anualizada de EE. UU. (barras azules) y de la zona euro (línea roja) (Fuente: tradingeconomics)

Es más, a pesar de que el regulador estadounidense confía en que la elevada presión sobre los precios es sólo transitoria, hay motivos para creer que no es así, y que los elevados niveles de inflación continuarán durante un periodo prolongado, al menos hasta finales de 2022. Jerome Powell, presidente de la Fed, también ha dejado claro que la nueva variante del COVID-19 podría afectar negativamente a los riesgos de inflación.

El aumento de la inflación podría hacer que se mantengan los elevados precios del sector energético, lo que no es sino un resultado potencial de la crisis energética en Europa. Además, si nos fijamos en el Índice de Precios al Productor de la ONU, las tendencias aquí no parecen nada alentadoras. Los últimos datos (correspondientes a octubre de 2021) muestran que este indicador se encuentra un 31,3 % por encima del nivel que marcaba en la misma época del año pasado, un máximo no visto desde julio de 2011.

Imag. Índice de Precios del Productor (Fuente: fao.org)

La creciente inflación podría llevar a la Reserva Federal de EE. UU. y a otros bancos centrales a subir los tipos prematuramente. Sin embargo, el oro ya tiene descontadas dos subidas de tipos en 2022. Por ello, es poco probable que incluso el inicio de una política monetaria restrictiva provoque un descenso de los precios del oro y la plata a largo plazo. En definitiva, a finales de 2022 podríamos ver el XAU/USD y el XAG/USD rondar los 2.000 $ y 28,40 $ la onza, respectivamente.

Petróleo y gas

El petróleo Brent registró un impresionante crecimiento en 2021. Los futuros del Brent a corto plazo empezaron el año en torno a los 51 $ por barril, cerrándolo en torno a los 80 $.

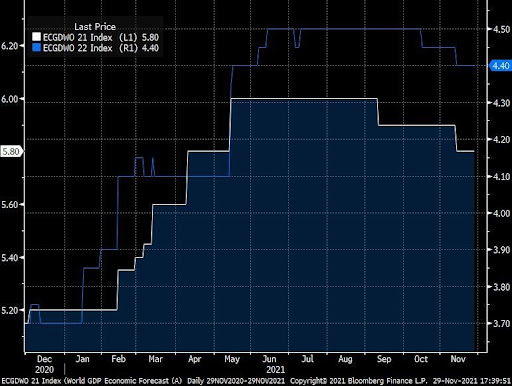

La razón principal fue el vigoroso crecimiento económico mundial y la mejora de las previsiones para este indicador. De hecho, a lo largo de 2021, las previsiones de crecimiento del PIB mundial se ajustaron principalmente al alza, pasando del 5,2 % al 6,0 %.

Imagen 1. Previsiones de crecimiento del PIB mundial para 2021 (blanco, escala izquierda) y 2022 (azul, escala derecha). Fuente: Bloomberg

Además, la mejora de las previsiones de crecimiento económico mundial se produjo a la par que una reducción de la producción mundial en más del 20 %.

Factores de demanda 2022

La demanda de petróleo seguirá aumentando en 2022. La previsión de consenso generada por los economistas y facilitada por la agencia de prensa Bloomberg se sitúa en el +4,4 %. Un motor adicional del crecimiento será la crisis del gas. Según Citibank y Goldman Sachs, los precios inflados del gas natural podrían crear una demanda adicional de petróleo de hasta 1 millón de barriles diarios.

Factores de oferta 2022

A medida que aumente la demanda, veremos también que la oferta adicional regresará al mercado con gran reticencia. La producción de la OPEP+ era de 34 millones de barriles por día al comienzo de la crisis, mientras que las últimas cifras de noviembre de 2021 la sitúan en sólo 27,5 millones. Y la OPEP+ no está sola en su intención de mantener una producción baja, ya que Estados Unidos tampoco tiene prisa por aumentarla. La producción estadounidense antes de la pandemia era de 13 millones de barriles por día, mientras que en noviembre de 2021 la cifra era solo de 11,1 millones.

Imagen 2. Producción de petróleo en EE. UU. Fuente: Bloomberg

En este contexto, la amenazante retórica del presidente estadounidense sobre la existencia de muchas herramientas para reducir los precios no parece más que una perogrullada populista.

Dada la situación actual, podemos decir que los precios han alcanzado finalmente los niveles que permiten a los países miembros de la OPEP+ equilibrar su presupuesto. Por este motivo, seguirán luchando al máximo para mantener este statu quo. Por ello, la OPEP+ ha respondido a la venta por parte de EE. UU. de 30 millones de barriles de las reservas estratégicas anunciando su intención de reducir la velocidad del aumento de la producción.

Es importante reconocer que la venta de recursos estratégicos es una medida muy dudosa e ineficaz, que sólo puede funcionar temporalmente, al tiempo que crea una oferta contenida para el futuro. Al fin y al cabo, las reservas tendrán que reponerse tarde o temprano. De lo contrario, no podríamos llamarlas realmente estratégicas.

Pronósticos para 2022

Según el FMI, el precio que permitirá a Arabia Saudí equilibrar su presupuesto en 2022 será de unos 70 $ por barril. En 2021, esta cifra se situaba en 76 dólares por barril.

Estamos convencidos de que Riad y sus aliados podrán mantener el precio medio que necesitan. Tienen todas las herramientas necesarias para hacerlo y sus compradores no tienen actualmente el poder de detenerlos. Sin embargo, la volatilidad de los precios se mantendrá de forma natural. La intensidad de estas fluctuaciones puede alcanzar fácilmente el 20 % en ambas direcciones. En consecuencia, nuestro rango de precios previsto para 2022 es de 66-84 $.

Cuanto más cerca esté el precio de los 66 $, más atractiva será la oportunidad de compra, y cuanto más cerca esté de los 84-90 $, más deberías considerar la posibilidad de vender.

La corrección por COVID

El principal factor que podría cambiar nuestras estimaciones sería cualquier mutación de la COVID-19 en el futuro. Seguirán apareciendo nuevas variantes del virus, como ocurre siempre con cualquier virus, incluida la gripe. Empezará a crecer la preocupación por la ineficacia de la vacuna. El detalle más importante en este contexto será si se introducen realmente nuevas medidas de distanciamiento social. Si es así, todas las previsiones dejarán de ser relevantes.

Crisis del gas en 2022

En 2021, Europa experimentó una crisis del gas como nunca antes se había visto. Es más, la propia crisis se produjo de forma tan inesperada que provocó una serie de quejas contra el mayor proveedor de gas de Europa: Rusia.

En 2021, Gazprom cumplió fielmente todas sus obligaciones de suministro de gas a Europa. Sin embargo, lo hizo a costa de las reservas guardadas en Rehden, la mayor instalación de almacenamiento de Alemania y Europa. Por ello, a finales de 2021 llegaba solo al 5 % de su capacidad. Naturalmente, semejante caída de las reservas antes del periodo navideño roza lo catastrófico.

Nos abstendremos de filosofar sobre si esto fue intencionado o no. Sin embargo, señalaremos que esta crisis energética de buena fe ha causado un enorme daño a la reputación de Rusia como proveedor fiable de gas a Europa, provocando un cambio en el Viejo Continente hacia el gas más caro de otras regiones, incluido el GLP de EE. UU. Esto es algo que Moscú no puede permitir, por lo que estamos convencidos de que Gazprom se verá obligada a aumentar el suministro en 2022, lo que estabilizará la situación y provocará una importante caída de los precios.

El inicio de la tendencia a la baja se producirá con toda probabilidad en enero-febrero de 2022, la época del año en la que suelen producirse descensos estacionales en los precios.

Imagen 2. Evolución del precio del gas natural en el Henry Hub por meses. Fuente: Bloomberg

Stock market

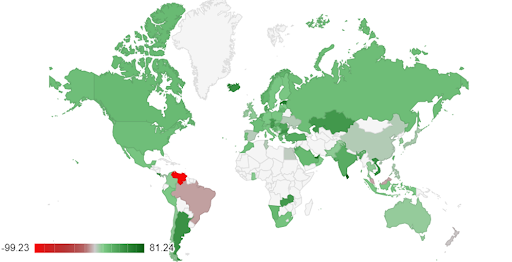

Este año ha sido bastante próspero para quienes han elegido invertir en el mercado de valores. A principios de diciembre, los índices bursátiles de la mayoría de los países habían registrado un fuerte crecimiento interanual. Algunos de los mayores ganadores fueron los Estados Unidos, Europa y Asia, mientras que China resultó estar en la lista de perdedores.

Imagen 1. Variación porcentual de los índices bursátiles por país en 2021. Fuente: Countryeconomy

Entre los principales impulsores de este vigoroso crecimiento, podemos identificar los siguientes factores:

- La conciliadora política monetaria adoptada por los bancos centrales, especialmente en EE. UU. y la UE. Cuando el dinero es un recurso "barato", estimula tanto el gasto de las empresas como el de los consumidores.

- El programa de estímulo. Muchos países han destinado enormes recursos para estimular sus economías y combatir las consecuencias de la COVID-19. Estados Unidos, por ejemplo, ha destinado más de 4 billones de dólares a estos programas.

- La recuperación del mercado laboral. A raíz de la campaña de vacunación en masa, las empresas comenzaron a recuperarse y a contratar nuevo personal, lo que estimuló el crecimiento económico.

- El aumento de los precios de las materias primas. Esto supuso un impulso para la mayoría de los países con economías basadas en materias primas.

- La inflación. El pronunciado crecimiento de la inflación en 2021 desvió el capital de los activos de renta fija hacia las acciones de las empresas, lo que ofreció una especie de protección contra el aumento de la inflación.

¿Qué podemos esperar en 2022?

Muchos escépticos creen que el mercado de valores ya ha tocado techo y no tiene más espacio para crecer. Decían lo mismo en 2019, cuando el índice S&P 500 creció un 31,5 % en un solo año, pero desde entonces se ha duplicado casi. Y esto de debe a que no hay muchas alternativas con la misma rentabilidad potencial que la bolsa, pero sin la volatilidad de las criptomonedas. El dinero siempre debería funcionar, especialmente cuando es barato, como es el caso actualmente. Por esta razón, y mientras los bancos centrales se abstengan de poner fin a sus programas de estímulo o de subir los tipos, las bolsas seguirán teniendo combustible para continuar creciendo. Nuestras estimaciones indican que el potencial de crecimiento continuará, como mínimo, hasta mediados de 2022.

Principales factores de crecimiento en 2022

¿Qué podría generar el crecimiento futuro?

- Continuación de los bajos tipos de interés. Siempre y cuando los reguladores no inicien el aumento de los tipos de interés, las empresas seguirán teniendo acceso a crédito barato, lo que les permite maximizar sus beneficios. Según las últimas previsiones, Estados Unidos mantendrá los tipos bajos el año que viene, mientras que la UE no los subirá en absoluto.

- Crecimiento de los beneficios empresariales. Algunos de los principales problemas que las empresas han mencionado este año en sus informes trimestrales son los problemas de abastecimiento debidos a la interrupción de las cadenas de suministro, siendo un ejemplo notable la escasez de chips, cuya demanda se ha disparado. Esto se debe a una combinación del estancamiento de la fabricación y de los procesos inflacionistas. Afortunadamente es solo un efecto temporal, y las previsiones apuntan a que debería resolverse por sí solo en 2022. Así, las empresas empezarán a ganar más, y esto llevará a un crecimiento del precio de las acciones y de los índices busátiles.

- Mejora de la situación provocada por la pandemia. Las campañas de vacunación han logrado que muchas personas se reincorporen a sus puestos de trabajo, pero aún persisten las restricciones laborales en numerosos países. No obstante, la situación mejorará gradualmente. La inminente llegada de un nuevo tratamiento contra la COVID-19 a los centros sanitarios de todo el mundo constituye otro avance positivo en este ámbito. Esto mejorará el clima laboral y empresarial, creando nuevas posibilidades de crecimiento.

¿A qué sectores deberemos prestar atención en 2022?

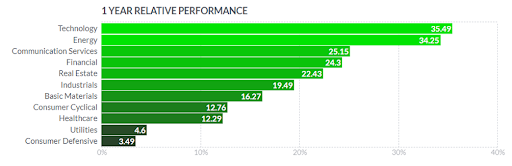

Este ha sido un año provechoso para muchos sectores. Los sectores tecnológico y energético se vieron especialmente favorecidos por la digitalización de las empresas y el crecimiento en el precio de los recursos energéticos, tal y como ejemplifica la economía estadounidense.

Imagen 2. Variación porcentual de la economía estadounidense por sectores. Fuente: Finviz

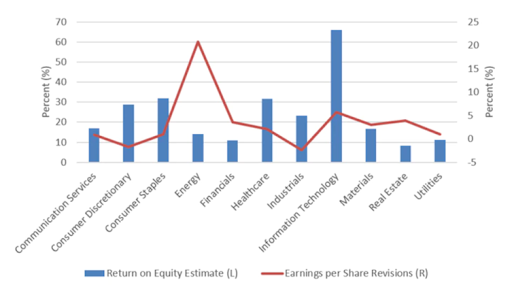

Para determinar qué sectores obtendrán buenos resultadods en 2022 es necesario analizarlos atendiendo a criterios fundamentales: los ingresos y los beneficios de las empresas del sector en cuestión. Un buen indicador de la solidez fundamental es la rentabilidad financiera (ROE), que mide la eficacia con la que las empresas de un determinado sector generan beneficios en comparación con sus gastos de capital.

Según las previsiones ofrecidas por Bloomberg y Charles Schwab para 2022, de todos los sectores estudiados (histograma azul), el sector tecnológico es el que cuenta con un mayor rendimiento de los recursos propios, y el ajuste al alza de las previsiones de BPA para 2022 lo sitúa de nuevo entre los sectores más sólidos (línea roja).

Imagen 3. Previsión de rentabilidad financiera sobre recursos propios para 2022 (histograma azul) y cambio porcentual de tres meses del BPA (línea roja) para cada sector del S&P 500. A fecha de 12/11/2021. Fuente: Bloomberg y Charles Schwab

Si nos atenemos a las previsiones, sería conveniente prestar atención a los sectores de la energía, las finanzas, los materiales y la sanidad en 2022.

¿A qué índices deberemos prestar atención en 2022?

Los índices de EE. UU., Europa y una serie de economías basadas en las materias primas son los que más crecerán el próximo año.

El grueso del crecimiento de los índices estadounidenses se producirá en la primera mitad del año, a condición de que la Reserva Federal no ponga fin a su programa de compra de bonos, ya que esto es lo que estimulará los mercados.

Europa tendrá también la oportunidad de finalizar el año en territorio de crecimiento positivo, siempre y cuando pueda resolver su crisis energética y contando con que la situación de la pandemia mejore. Los tipos de interés seguirán próximos a cero durante algún tiempo en el Viejo Continente, y el BCE no ha comenzado aún a reducir su programa de estímulo. Por esta razón, es aconsejable prestar atención a los principales índices europeos. Según diversas evaluaciones, los precios de las materias primas y de los recursos energéticos seguirán siendo elevados en 2022, lo que impulsará las economías y los mercados bursátiles de los países productores de materias primas, donde la subida de precios se reflejará en el valor de sus índices nacionales.

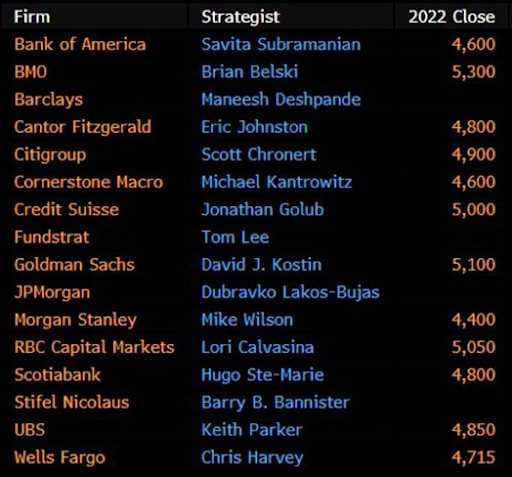

Imagen 4. Previsiones de los bancos de inversión para el índice S&P 500 a finales de 2022.

A la luz de lo anterior, podemos concluir que es poco probable que 2022 sea un año de mercado bajista. Cuanto menos, podemos estar bastante seguros de que veremos crecimiento e incluso nuevos máximos históricos en el índice S&P 500 en junio. Las previsiones de muchos bancos de inversión coinciden con nuestras conclusiones. Sin embargo, en el segundo semestre de 2022 podría producirse una ligera corrección. No obstante, los precios deberían mantenerse equilibrados hasta finales de año.

Cabe destacar también que algunas previsiones hablan de una posible desaceleración económica a nivel mundial. Por ello, es crucial que permanezcamos atentos a los riesgos potenciales, como la crisis energética, la pandemia y la inflación. Para minimizar el riesgo potencial, recomendamos seleccionar las empresas y los sectores más resistentes a los riesgos en cuestión, ya que estos superarán al mercado.

Criptomonedas. Resumen del 2021

Hace solo unos años, la posibilidad de hacer crecer tu capital en cientos, miles e incluso decenas de miles de puntos porcentuales en un corto periodo de tiempo sonaba a cuento chino. La nueva realidad es que las criptomonedas hacen posible obtener este tipo de rendimiento, por lo que cada vez más personas se sienten atraídas por este mercado.

El repunte del mercado de criptomonedas observado en 2020 continuó a principios de 2021, generando así una ganancia neta positiva para todo el año. Aun así, 2021 resultó ser un año de increíble volatilidad, si bien el mundo de las criptomonedas lo está clausurando de forma muy positiva. Cabe destacar que aquellos que se arriesgaron a participar en ese crecimiento ya han obtenido increíbles beneficios, ¡y algunos de nuestros clientes incluso se han convertido en millonarios en dólares gracias a las criptomonedas!

Si hablamos de la tendencia general en 2021, un punto de referencia clave es sin duda Bitcoin, cuyo valor prácticamente se ha duplicado desde principios de año. Mientras tanto, la tabla de clasificación de las diez primeras criptomonedas según su capitalización de mercado ha sufrido una gran transformación. Tanto Solana como Cardano han consolidado su posición en la clasificación como "asesinos de Ethereum", pero la novedad más llamativa en nuestra opinión ha sido la introducción de las "memecoins": Dogecoin y Shiba Inu. Los perritos digitales de Elon Musk han aparecido en la vida de todos los criptotraders, convirtiéndose en los grandes titulares de 2021.

Imagen 1. Cambios porcentuales en los precios de las criptodivisas en 2021. TOP 10 según capitalización de mercado. Fuente: Libertex

En nuestro balance final de 2021 nos gustaría dedicar un momento para mencionar todos los principales acontecimientos de este año que afectaron al mercado. Lejos de ser exhaustiva, esta lista incluye:

- Máximos históricos de precios

- Prohibición de la minería en China

- La mayor participación institucional de la historia en el mercado de las criptomonedas

- Las monedas meme Dogecoin y Shiba Inu

- Procedimientos judiciales contra Ripple

- Primer ETF de futuros de Bitcoin aprobado por la SEC

- Salida a bolsa de la mayor plataforma de intercambio de criptomonedas, Coinbase

- Actualización Londres de Ethereum

- Tokens NFT y la locura por el gaming

- Incorporación de las monedas digitales a PayPal

- Reconocimiento de Btcoin como moneda de curso legal (El Salvador).

Estos son solo los principales hitos registrados por la industria de las criptomonedas en el año 2021. Es difícil imaginar lo que nos depara el 2022, pero aún así intentaremos ofrecer una predicción.

Factores de influencia en 2022

Bitcoin arranca su segundo año tras su tercer halving, ocurrido en 2020. Si comparamos este periodo con el anterior halving, comprobamos que la moneda alcanzó máximos históricos para a continuación sufrir una fuerte corrección. Este patrón podría repetirse durante la actual fase de halving, es decir, en 2022 podríamos ver nuevos máximos seguidos de una importante corrección.

Como ya se ha dicho en numerosas ocasiones, la era del dinero barato continuará en 2022. Los bancos centrales mundiales no tienen prisa por aumentar los tipos de interés, sobre todo a la luz de la aparición de nuevas variantes de Coronavirus. La fase de riesgo continuará probablemente hasta mediados del año siguiente, lo que debería suponer resultados positivos para las criptomonedas, ayudándolas a alcanzar nuevos máximos.

Lo más probable es que la tasa de inflación mundial siga aumentando en 2022. Por tanto, los precios de las materias primas y los servicios seguirán subiendo de forma constante y rápida, de la mano del mercado de criptomonedas, que tradicionalmente ha demostrado ser un refugio seguro frente a la devaluación de las monedas fiduciarias. Las primeras en verse afectadas serán las divisas de los mercados en vías de desarrollo. Un ejemplo de este fenómeno lo encontramos en la devaluación de la lira turca, que provocó tanto grandes disturbios civiles en el país como un pronunciado incremento de las compras de criptodivisas por parte de la población general.

Los riesgos geopolíticos seguirán ocupando un lugar destacado en la agenda durante el próximo año. El aumento de las tensiones en los denominados "puntos calientes geopolíticos" podría provocar una mayor demanda de criptodivisas como activo de refugio.

La comunidad cripto en todo el mundo ya ha aceptado la prohibición de la minería en China, y la mayoría de mineros ha cerrado o trasladado sus operaciones a otros lugares, como Estados Unidos, Kazajistán, Canadá o Rusia. Por ello, el proceso de la minería en sí debería estabilizarse razonablemente en el transcurso del próximo año. Una condición previa clave para esa estabilidad será la sostenibilidad en los precios de la electricidad, que podría no llegar en 2022. El impresionante aumento en el precio de los recursos energéticos, gas y carbón en particular, hacen prácticamente imposible que los precios de la electricidad vuelvan a sus niveles anteriores. Por lo tanto, el coste de la minería aumentará, lo que podría forzar el cierre de las granjas mineras más pequeñas y reducir la oferta de BTC en el mercado. Como resultado, los precios de la criptodivisa subirían.

Imagen 2. Mapa de la distribución del hashrate minero de Bitcoin por países. Fuente: https://ccaf.io/cbeci/mining_map

Pronósticos para 2022

Las previsiones de los expertos del sector fluctúan actualmente dentro de un rango bastante amplio, que va desde los 10.000 $ a los 1.000.000 $ por BTC para finales de 2022. No obstante, la mayoría se sitúa en el rango comprendido entre 120.000 $ y 150.000 $. En un contexto marcado por la inflación mundial, es factible que Bitcoin alcance estos niveles en el primer semestre del año, mientras que en el segundo semestre podría producirse una profunda corrección, una vez que la Fed comience a subir los tipos.

Es poco probable que la caída de las criptomonedas sea tan drástica como en ocasiones anteriores. Estimamos que, si los precios de la electricidad se duplican, el coste de la minería se duplicará también. Esto situará el precio de la minería de 1 BTC entre los 45.000 $ y los 55.000 $, por lo que es poco probable que el precio caiga por debajo de estos niveles.

El mercado de las criptomonedas está empezando a madurar, y ya sabemos que los inversores institucionales están decididos a perpetuar su expansión. Harán todo lo que esté en sus manos para aumentar su cuota de mercado, inundando el mercado de liquidez «inteligente». Según las estimaciones actuales, la cuota de los actores institucionales en la capitalización del mercado de Bitcoin se sitúa en torno al 10 %. Evidentemente, eso no es mucho. Como es bien sabido, al gran capital no le gusta la volatilidad, y esperamos que el aumento gradual de la proporción de grandes inversores reduzca la frecuencia de los movimientos bruscos del mercado, sosegando la amplitud de las fluctuaciones. Con toda probabilidad, dejaremos de ver rachas de crecimiento impulsivo y caídas extremas.

AÑO 2022

Año 2022. El número dos aparece 3 veces en esa cifra, lo que es una combinación muy rara. Piénsalo, en los últimos dos mil años, esto sólo ha ocurrido dos veces: en el año 222 y en 1222. Y esta es la tercera vez que los tres pares se reúnen.

Los numerólogos dicen que el dos es el «eje de simetría», el punto de equilibrio. Cualquier perturbación de este estado se percibe como una amenaza directa al bienestar, lo que obliga a actuar para restablecer el orden y la armonía.

La economía mundial y los mercados financieros han acumulado muchos desequilibrios en las últimas décadas, que no han hecho más que agravarse con la COVID-19. Es hora de restablecer el orden y devolver el equilibrio al sistema financiero. Las cuestiones prioritarias en el orden del día son la elevada inflación (la más alta de los últimos 30 años en EE. UU.), la interrupción en las cadenas de suministro de materias primas, una elevada deuda acumulada durante el periodo de tipos cero, los mercados bursátiles sobrecalentados por las medidas de estímulo de los bancos centrales, y las nuevas cepas del virus. Creemos que 2022 marcará un punto de inflexión y contribuirá a que las cosas vuelvan a la normalidad y se restituya el equilibrio.

Desde 2009, los mercados han estado casi constantemente influenciados por los programas de estímulo de los bancos centrales y las inyecciones de capital. Desgraciadamente, los bancos centrales no saben cómo operar fuera del paradigma del estímulo monetario y así evitar perjudicar la recuperación económica mientras frenan la inflación. Como resultado, su única opción es mantener la economía y los mercados en la aguja monetaria y esperar a que los precios se estabilicen. Si esta estrategia se demuestra incapaz de contener los precios, lo único que queda es endurecer la política monetaria.

Sin embargo, la elevada inflación juega a favor de los bancos centrales. Al fin y al cabo, no hay muchas opciones en este mundo para reducir la deuda y esterilizar el dinero: la guerra, el impago y la inflación. Dicho esto, la inflación parece la más inocua en comparación con las dos primeras opciones. En cualquier caso, 2022 será el año en el que deberemos enfrentarnos a la inflación y prestarle mucha atención. En la segunda mitad de la primavera, los mercados volverán a revisar las expectativas de inflación y, si no hay una desaceleración, esto será señal de una corrección. Una nueva oleada de confinamiento supondría un breve descenso de la inflación a nivel mundial, pero esto no haría sino vaticinar un nuevo tsunami, ya que las nuevas restricciones supondrían nuevas interrupciones en las cadenas de suministro. Por lo tanto, y a largo plazo, el temor a la inflación mundial no hace más que aumentar.

2022 será un año de aumento de impagos, como consecuencia inevitable de la crisis por coronavirus, del incremento en los precios de la energía, del aumento de la inflación y de la adopción de una política monetaria más estricta. En este contexto, los prestatarios de calidad serán aún más valiosos.

El mundo permanecerá atento a China, cuya economía se ralentizará tras años de auge debido a la reducción en el gasto de los consumidores, el aumento de la competencia y los cambios en las leyes antimonopolio.

Las zonas de tensión geopolítica en 2022 seguirán siendo Europa del Este (Bielorrusia, Ucrania, Rusia, Polonia y la Unión Europea), Transcaucasia, Taiwán, China, EE. UU., la República Popular Democrática de Corea y Corea del Sur, Japón, Afganistán y Oriente Medio. No obstante, no prevemos un enfrentamiento directo entre grandes potencias y bloques militares.

Las catástrofes naturales y el calentamiento global seguirán siendo temas tangentes en la agenda del próximo año. Esperamos que en 2022 que los gobiernos del mundo tomen medidas prácticas más claras para luchar por unas normas medioambientales elevadas. Además, el aumento de los precios del sector energético estimulará una transición activa hacia las tecnologías verdes.

Y 2022 es también el año del tigre de aguas negras. Una combinación inesperada, ¿verdad? Pero se dice que este animal representa la justicia y la sabiduría, así como el valor y temperamento intempestivo.

Parece que no podemos evitar la volatilidad.

Si no sabes por dónde empezar, por qué instrumentos optar o cuál es la situación del mercado, siempre puedes aprovechar cualquier producto de la Academia Libertex. No dejes de ver el Show Libertex cada mañana, lee nuestros resúmenes semanales, consulta nuestras ideas de inversión o empierza a operar con los sistemas de trading sugeridos o con carteras de inversión a largo plazo.

¡FELIZ NAVIDAD Y PRÓSPERO AÑO NUEVO!

¡MUCHA SALUD Y PROSPERIDAD!

ACADEMIA LIBERTEX